管理人– Author –

-

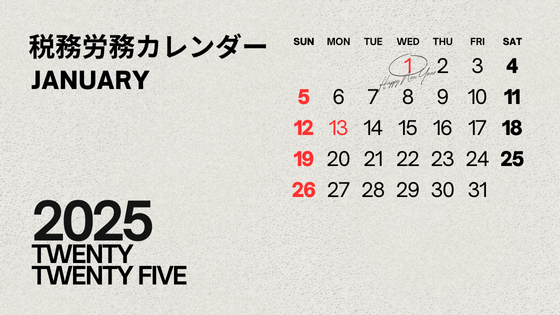

2025年1月 税務労務カレンダー

日付曜日 項目 1 水元日2木 3 金 4 土 5 日6月【税務】10月決算法人の確定申告【税務】1月、4月、7月、10月決算法人・個人事業者の3月ごとの期間短縮に係る確定申告(消費税等)【税... -

令和7年度税制改正大綱(法人向け主要トピックまとめ)

法人税の軽減税率の期限延長と一部税率の引上げ R9.3/31以前開始R9.4/1以前開始所得800万円以下15%19%所得800万円以下(所得10億円超)17%19%所得800万円超23.2% 中小企業については、時限措置として、800万円以下の所得については法人税の軽減税率15%(本... -

「TaskChuteCloud2」をiPhoneのホーム画面に表示させアプリ風に使う方法

「TaskChuteCloud2」はiPhoneアプリがまだない...(汗) 世の中には様々なタスク管理ツールがありますが、皆様は何を使っていらっしゃいますか? 私は最初は「TaskChute」を使い始め、「TaskChute Cloud」に移行し、今に至ります。基本在宅での作業が多い... -

2025年度に創設される補助金、2024年度から継続される補助金

2024年11月から12月にかけてに経済産業省から「経済産業省関係令和6年度補正予算案の事業概要」と、中小企業庁から「令和6年度補正予算案 中小企業・小規模事業者等関連ポイント」がそれぞれ公開されました。 この資料によると、現在募集されている補助金... -

銀行に融資を断られた時に、絶対にしておくべきこと

断られた理由は必ず具体的に聞く 金融機関に融資を申し込んだけれども、断られたという経験をしている経営者は少なくありません。 その際に、よく言われている理由が、「総合的に勘案して、今回の融資は見送らせていただきます」というもの。この理由だけ... -

令和7年度税制改正大綱(個人向け主要トピックまとめ)

「年収の壁」が103万円から123万円へ引上げ 世間的に一番話題にあがっていたトピックですが、国民民主党の主張していた178万円には遠く及ばず、引上げ幅は20万円だったため、新たな「年収の壁」は123万円となりました。 令和7年分の所得税、令和8年分の住... -

社長が保証人にならなくてもいい、日本政策金融公庫の4つの融資制度

日本政策金融公庫には、法人の代表者の個人保証なしで借りられる融資制度が、コロナ関連(新型コロナウイルス感染症対策挑戦支援資本強化特別貸付、新型コロナウイルス感染症特別貸付)を除くと、4つあります。 生活衛生改善貸付 生活衛生関係の事業(理美... -

決算書の内容が悪くても、融資をしてもらえる中小企業になる方法

金融検査マニュアル廃止は、融資方針にどう影響を与えたか? 20 年前に、不良債権問題が深刻化し、国内大手金融機関の破綻が相次いだことから、金融庁はその前身である金融監督庁として発足しました。 10 年前には、サブプライムローン問題を発端として、... -

「自社は、今、どれぐらい借りることができるのか」金融機関が考える借入限度額の目安となる計算方法とは?

企業経営を行っていく上で、重要になるのが「融資」です。なぜならば、必要な資金を調達できるかできないかで、事業の運営方法が変わってくるからです。 その為にも、「あと、どれぐらい借りられるのか?」ということは、気になるでしょう。 今回は「金融... -

住宅を新築等して補助金を受取った場合、確定申告は必要か?-「総収入金額不算入に関する明細書」記載例あり-

住宅に関して補助金を受け取ったら確定申告が必要なのか? 昨年の確定申告時期に、相談員として会場と電話にて一般の方々からのお問い合わせに対応する仕事をしたのですが、その際、ご相談を受けた内容のうち、一般の方だと諸々判断が難しいだろうなぉ、と...