Tax– tag –

-

事業用資産を「中古」で買うメリットと事前に考慮すべきポイント

中古は新品に比べて早く経費に落とすことができる ひと昔であれば「中古」といえば、あまり良いイメージがなかったかもしれませんが、今の時代、安いから中古を選ぶという理由のほかに、現行モデルにはない機能が使いたい、形状・色が好みなどの理由から、... -

暗号資産の損益計算、基本のキ(移動平均法による譲渡原価計算)

「総平均法」よりは計算が面倒だけど「移動平均法」も押さえておくべき 暗号資産(仮想通貨)の売買で利益を得た場合、その利益は「雑所得(総合課税)」の対象となります。 そして、そのほかにも「雑所得(総合課税)」の対象となる所得があれば、それら... -

暗号資産の損益計算、基本のキ(総平均法による譲渡原価計算)

暗号資産の譲渡原価の計算方法は2種類ある 暗号資産(仮想通貨)の売買で利益を得た場合、その利益は「雑所得(総合課税)」の対象となります。 そして、そのほかにも「雑所得(総合課税)」の対象となる所得があれば、それらを合計し、その合計所得が20万... -

暗号資産の譲渡原価計算で「移動平均法」を使うなら届出書(変更する場合、申請書)の提出をお忘れなく!

暗号資産を売却等した場合の譲渡原価の計算方法は2種類 近年、暗号資産(仮想通貨)に関連する税務については、法律が整いつつあり、今までは明確な取扱いが分からなかった内容についても国税庁が公表するFAQなどで明らかになってきています。 そのなかで... -

「寄付金控除に関する証明書」の電子交付と確定申告の方法

2021年分の確定申告から「ふるさと納税」の手続きは楽になる? フリーランス(個人事業主)の方が、ふるさと納税をした場合、確定申告をしない会社員等の方々がつかえる「ワンストップ特例申請」が使えません。 「ワンストップ特例申請」とは、給与所得者... -

はじめて消費税の課税事業者になった方へ!税抜経理・本則課税方式の場合の消費税額の確定と申告書作成の手順

消費税の知識がないと正確に申告書を作成するのは、けっこう難儀ではある フリーランス(個人事業主)として開業、又は法人を設立して事業を開始後、順調に売上を伸ばしていくと、3年目(3事業年度目)には消費税の課税事業者になる可能性があります。フリ... -

定款の「事業の目的」で迷ったら、自分が気になる会社の登記事項証明書を取得してみてはいかが?

定款の「事業の目的」はひな形があっても何を書くべきか迷う 法人設立時に「定款(ていかん)」という書類を作成する必要があります。定款に記載する内容は会社法という法律で決まっていますので、書籍やネットでテンプレを拾うことも可能であり、決して作... -

過去に月次支援金、一時支援金を受給していない事業者が事業復活支援金を申請する手順

事業復活支援金の申請をお考えの方に、まずご確認していただきたいこと 2022年1月31日から「コロナ克服・新時代開拓のための経済対策」として閣議決定された事業復活支援金の通常申請の受付が開始されました。事業復活支援金とは、コロナの影響で売上が一... -

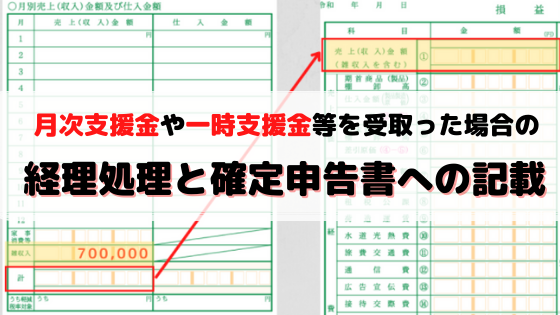

月次支援金や一時支援金等を受取った場合の経理処理と確定申告書への記載

給付金や支援金等は課税対象のため、本業による売上と同様に収入になる コロナ禍の影響で昨年に引き続き、国や各自治体が給付金・支援金等で事業者の方を援助してくれているため、2021年中に給付金や支援金等を受取ったという事業者の方が多いかもしれませ... -

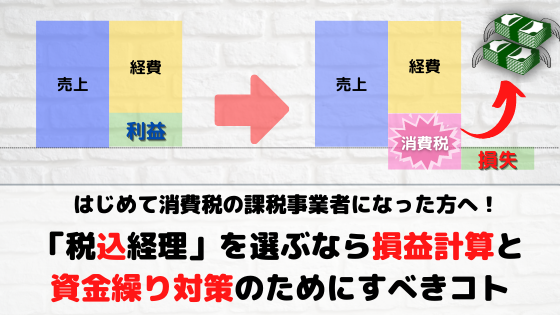

はじめて消費税の課税事業者になった方へ!税込経理を選ぶなら損益計算と資金繰り対策のためにすべきコト

税込経理を選ぶのであれば最も気を付けるべきは「損益計算」と「資金繰り」 はじめて消費税の課税事業者になると、当然ながら自ら納付する消費税を計算・申告し、納付しなければいけません。その消費税の計算方式は、以下の2つの方法があります。 原則課税...