税務会計– category –

-

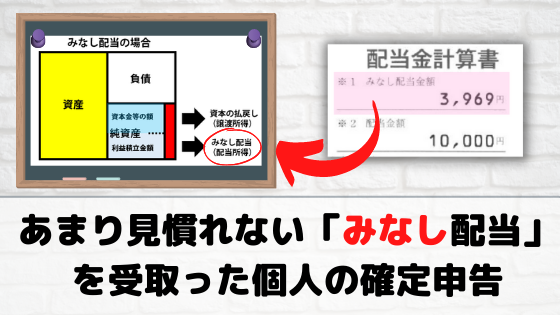

あまり見慣れない「みなし配当」を受取った個人の確定申告

配当金計算書の通りにデータ入力したのに? 原因は何だ? 国税庁の「確定申告書作成コーナー」のシステムは良くできています。 税理士のような専門家ではなく、一般の方が、自分で確定申告書を作成・申告することを想定しているため、手順に従って入力を... -

「医療費控除=10万円」という固定観念が招く弊害

「医療費控除=10万円」という固定観念 10万円、20万円、65万円、103万円、130万円.... など、税金や社会保険関係について、良くも悪くも、意識される一定の金額のラインがいくつかあります。 上記例で言えば、それぞれの金額は、以下の制度に関するライン... -

役員報酬を定期給与と事前確定届出賞与に分けて支給すれば手取りが増える訳

役員報酬を増やすと保険料・税金も増える...、悩ましい! 業績が好調なため、税金を抑えたいため等の理由で、翌事業年度の役員報酬を増やすことを検討される場面があると思います。 確かに、役員報酬を増やせば、会社としての経費が増える※ので、売上が同... -

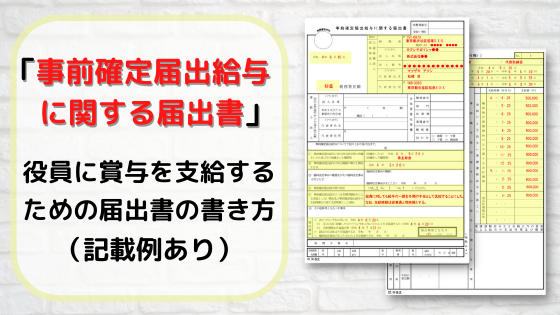

「事前確定届出給与に関する届出書」役員に賞与を支給するための届出書の書き方(記載例あり)

届出書の提出方法 法人の役員に賞与を支給し、税金計算上、経費に落とすためには、事前に所轄の税務署に届出書を提出しておかなければいけません。 届出書の正式名称は「事前確定届出給与に関する届出書」です。 提出方法は以下の3つの方法があります。 ・... -

役員だって欲しい「賞与(ボーナス)」→ルールを守ればOKです!

経費に落とせる(損金になる)支払方法は実質2種類 法人の役員に対する報酬を「いつでも」「いくらでも」自由に設定・変更ができてしまうと、利益調整が簡単にできてしまうので、役員に対する報酬の支払方法にはルールがあります。 ルールですので、ルール... -

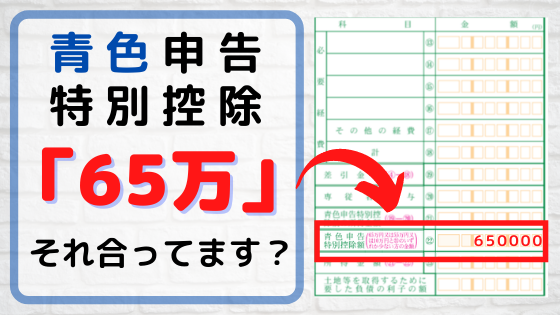

青色申告特別控除「65万」それ合ってます?

青色申告特別控除は、一律「最大65万円」ではありません! 確定申告時期になると、毎年、話題にあがる「青色申告」青色申告とは、事業所得、不動産所得がある方が、正確な帳簿を作成するなど一定の基準を満たすかわりに、様々な優遇をを受けることができる... -

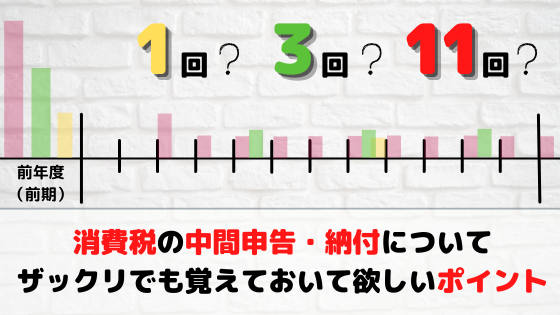

消費税の中間申告・納付についてザックリでも覚えておいて欲しいポイント

中間申告・納付の義務があるか、前年の確定申告時に認識すべし 税務署から届く一枚の封筒。事業を何年も続けていれば、「この時期に税務署から届く書類は●●だな」と分かるようになりますが、初めてだと結構ビックリしますよね。そして、中身を開いて納付書... -

事業用資産を「中古」で買うメリットと事前に考慮すべきポイント

中古は新品に比べて早く経費に落とすことができる ひと昔であれば「中古」といえば、あまり良いイメージがなかったかもしれませんが、今の時代、安いから中古を選ぶという理由のほかに、現行モデルにはない機能が使いたい、形状・色が好みなどの理由から、... -

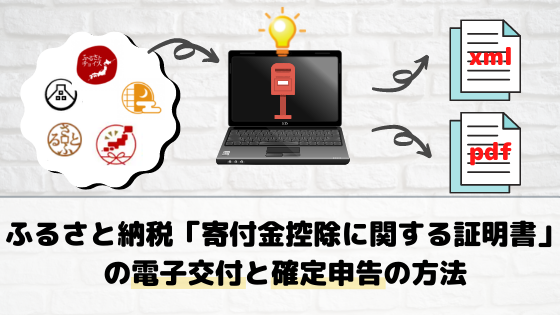

「寄付金控除に関する証明書」の電子交付と確定申告の方法

2021年分の確定申告から「ふるさと納税」の手続きは楽になる? フリーランス(個人事業主)の方が、ふるさと納税をした場合、確定申告をしない会社員等の方々がつかえる「ワンストップ特例申請」が使えません。 「ワンストップ特例申請」とは、給与所得者... -

はじめて消費税の課税事業者になった方へ!税抜経理・本則課税方式の場合の消費税額の確定と申告書作成の手順

消費税の知識がないと正確に申告書を作成するのは、けっこう難儀ではある フリーランス(個人事業主)として開業、又は法人を設立して事業を開始後、順調に売上を伸ばしていくと、3年目(3事業年度目)には消費税の課税事業者になる可能性があります。フリ...