役員報酬を増やすと保険料・税金も増える…、悩ましい!

業績が好調なため、税金を抑えたいため等の理由で、翌事業年度の役員報酬を増やすことを検討される場面があると思います。

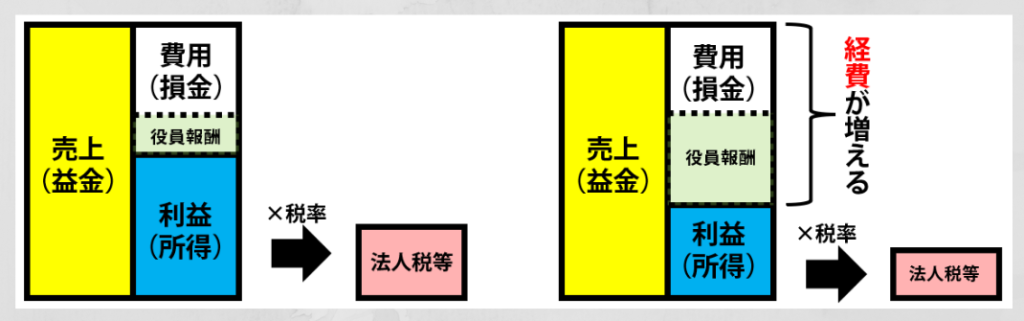

確かに、役員報酬を増やせば、会社としての経費が増える※ので、売上が同額と仮定すれば、法人税等の負担は減ります。

※役員報酬を増やせば、会社負担の法定福利費(社会保険料)も増えます。

役員報酬の改定にはルールがあり、いつでも自由に変更できるわけではありませんが、変更時期さえ守れば、同族会社の法人の場合、ある程度自由に役員報酬を設定できるため、法人の節税対策としては有効ではあります。

ただし、役員報酬を増やすということは、役員個人の報酬に係る社会保険料の個人負担も、年間所得に対する所得税、住民税も反対に増えてしまいます。

報酬総額を変更せず、定期給与と賞与に分けるだけで手取りが増える

また、役員報酬を増やして、想定外に進行期の業績が落ち込んだ場合、会社の利益及び資金繰りを悪化させてしまう可能性があります。

そのような場合には、役員報酬の総額は変えずに、役員給与の一部を役員賞与に付け替えることにより、社会保険料を抑え、手取りを増やす方法があります。

役員報酬も、従業員が受け取る給与・賞与と同様に、額面金額から社会保険料と源泉所得税が控除されます。

※役員は雇用保険の対象ではないので、雇用保険料は差引かれません。

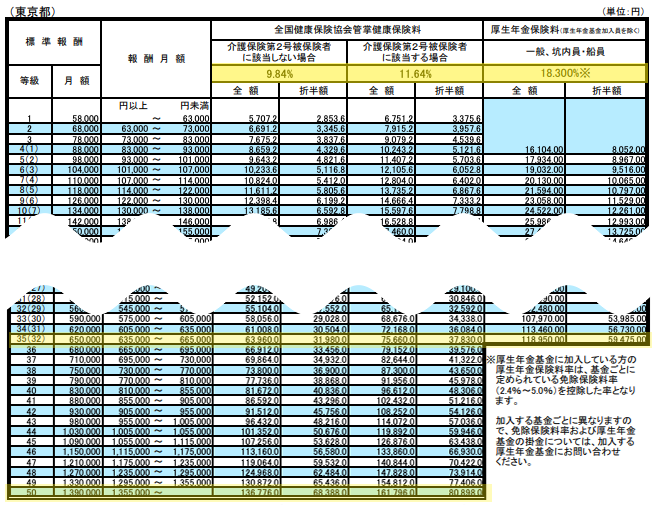

しかし、上記の料率表をご覧いただけるとお分かりになると思いますが、これらの保険料は、上限があります。

【給与に対する保険料の上限】

健康保険は、月額135.5万以上の場合、標準報酬月額は139万となり、保険料は約16万で固定。厚生年金は、63.5万以上補の場合、標準報酬月額は65万となり、保険料は約12万で固定になります。

どちらも、等級が低ければ低いほど保険料が安く、最高等級を超える報酬であれば、その上限を超える金額については、保険料の対象になりません。例えば、月額の役員報酬が140万でも200万でも保険料は同額です。

【賞与に対する保険料率と保険料の上限】

一方、賞与については、賞与に金額に、保険料率を乗じて保険料を計算します。給与と同様に、上限がありますが、その上限金額が、給与と比較するとあまり高くありません。この賞与に係る保険料上限を利用します。

具体的には、毎月の役員給与は減額し、減額した分を役員賞与として支給するだけで、社会保険料の負担を減らすことができます。

| ❶役員給与のみで支給 | ❷一部を役員賞与で支給 | 差引(❶ー❷) | |

|---|---|---|---|

| 役員報酬 | 10,800 | 2,400 | ▲8,400 |

| 事前確定届出給与 | 0 | 8,400 | 8,400 |

| 所得税・住民税 | 1,660 | 1,937 | 277 |

| 社会保険料 | 1,328 | 497 | ▲832 |

| 個人手取り額 | 7,812 | 8,367 | 555 |

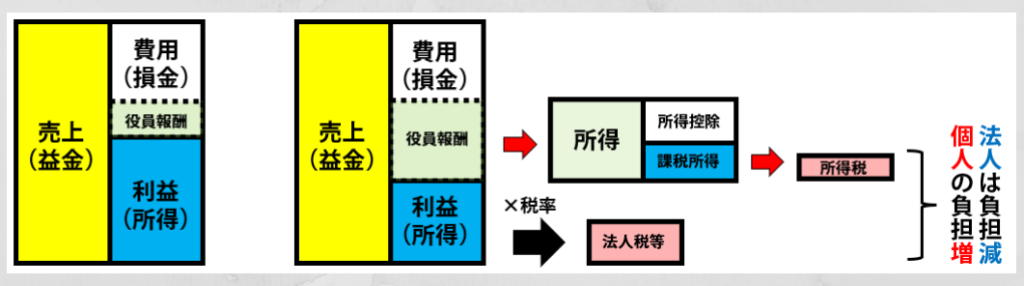

上記の一覧は、年間の役員報酬1,080万円を❶定期給与のみで受け取った場合と、❷定期給与と賞与に分けて受け取った場合の税金、保険料そして手取り額の試算結果です。

毎月の役員報酬は20万円のため、保険料は約36万(3万×12)程度と低く押さえることができ、また、賞与は840万と上限を超えるため、上限の保険料約14万で済むので、年間の保険料負担は約50万となります。

社会保険料が低くなるので、所得税・住民税は増えますが、社会保険料の減額分ほどではないため、結果として、手取り額が増えることになります。

また、法人側でも、法定福利費(社会保険料)が減るため、法人税等の負担は増えますが、社会保険料の負担減による資金繰り改善効果の方が大きいです。