インボイス制度開始後は、いままで発行している請求書は使えないのか?

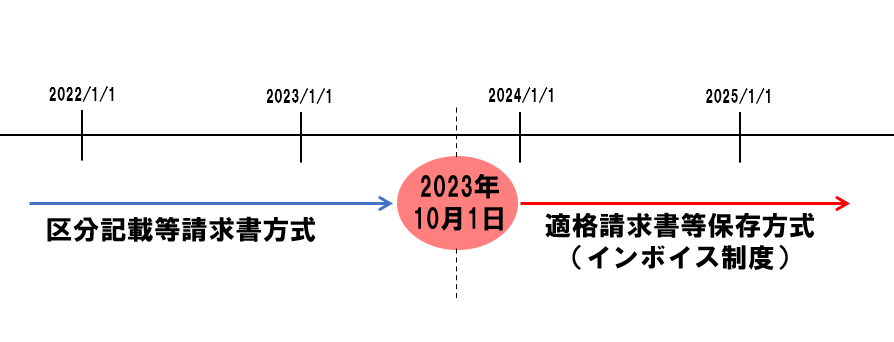

2023年10月1日にインボイス制度が開始すると、売手はインボイス制度に対応したインボイス(正式名称:適格請求書)を相手先に交付しなければいけません。

この対応を怠ると、インボイスの再発行に余計な手間がかかったり、最悪、取引を敬遠される要因にもなりかねますで、制度開始までに、きちんと制度に沿ったインボイスを発行できるようにしておくことが大切です。

事前の準備の手順としては、上記の過去記事をご参照いただきたいのですが、

❶適格請求書発行事業者の登録

❷売上の相手先に発行している書類の確認

❸現状、発行している請求書等の記載内容をインボイスの要件を満たすように変更する

❹インボイスの発行方法(紙orデータ)と保存方法(紙orデータ)を決める

と上記の手順で、できるだけ早めに対応を完了さえておきましょう。

❶「適格請求書発行事業者の登録」については、過去記事をご参照ください。

今回は手順のうち、❸の「請求書等を、インボイスの要件を満たすように変更する」についてお伝えさせていただきます。

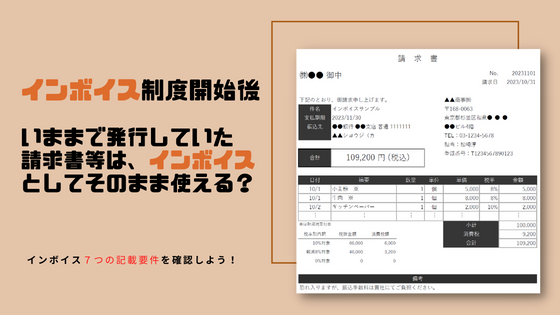

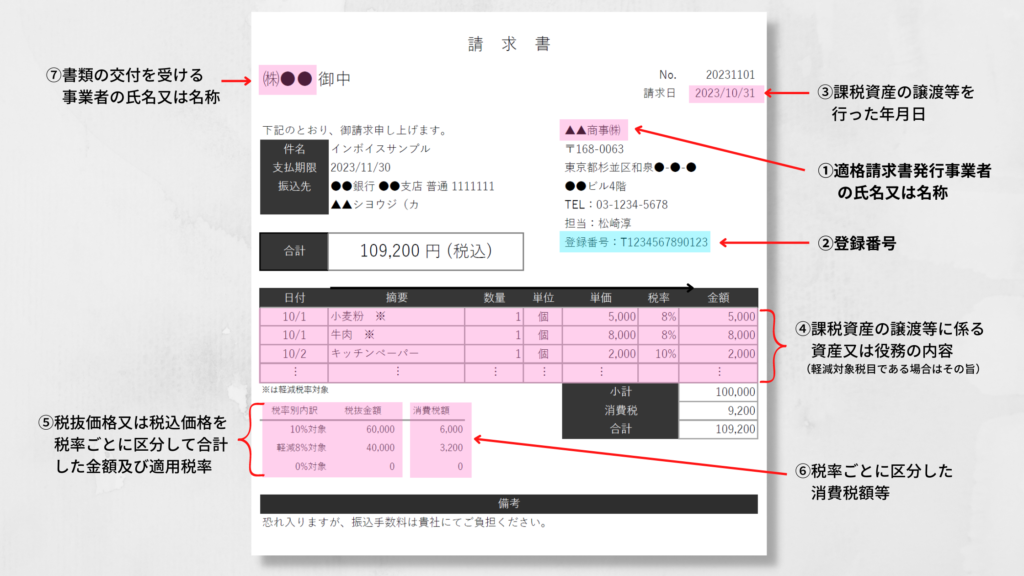

自社(自身)発行のインボイスが記載要件「7つ」を満たしているか確認しよう

インボイス(適格請求書)と仰々しい名称に怯んでしまうかもしれませんが、別に、確定申告書のように決まった書式があるわけではありません。そのため、いちからインボイスのひな形を作成することはなく、現状、発行している請求書等を修正して、インボイスに記載すべき内容を盛り込めばいいだけです。

他社の請求書発行システムを使用している場合は、間違いなくインボイスに対応するようアップデートされると思われますが、自社システムやExcel等で請求書を作成している場合には、自ら対応する必要があります。

まずは、インボイスに記載しなければいけない内容を確認してみましょう。

①適格請求書発行事業者の氏名又は名称

②登録番号

③課税資産の譲渡等を行った年月日

④課税資産の譲渡等に係る資産又は役務の内容(軽減対象税目である場合はその旨)

⑤税抜価格又は税込価格を税率ごとに区分して合計した金額及び適用税率

⑥税率ごとに区分した消費税額等

⑦書類の交付を受ける事業者の氏名又は名称※

※適格簡易請求書の場合は、不要

難しい言葉で分かりずらいですが、下のインボイス記載例をご覧いただければ、現状の請求書でも記載されている事項が多いことがお分かりになるでしょう。

「②登録番号」だけはインボイス制度に伴い新たに付与されるものなので、最低限、新たに追加する必要はありますが、その他の事項については、特に何も変更の必要はない、という可能性もあるかもしれません。

| 法人 | 個人事業者・人格のない社団等 |

|---|---|

| 「T」(ローマ字)+法人番号(13桁) | 「T」(ローマ字)+数字(13桁) |

なお、「②登録番号」は、法人の場合、上記の通り「T+法人番号」ですので、適格請求書発行事業者としての登録前段階でも、とりあえず先に、インボイスのフォーマットだけでも修正しておくことはできます(自社の法人番号が不明な場合は、国税庁HP「法人番号公表サイト」でご確認ください)。

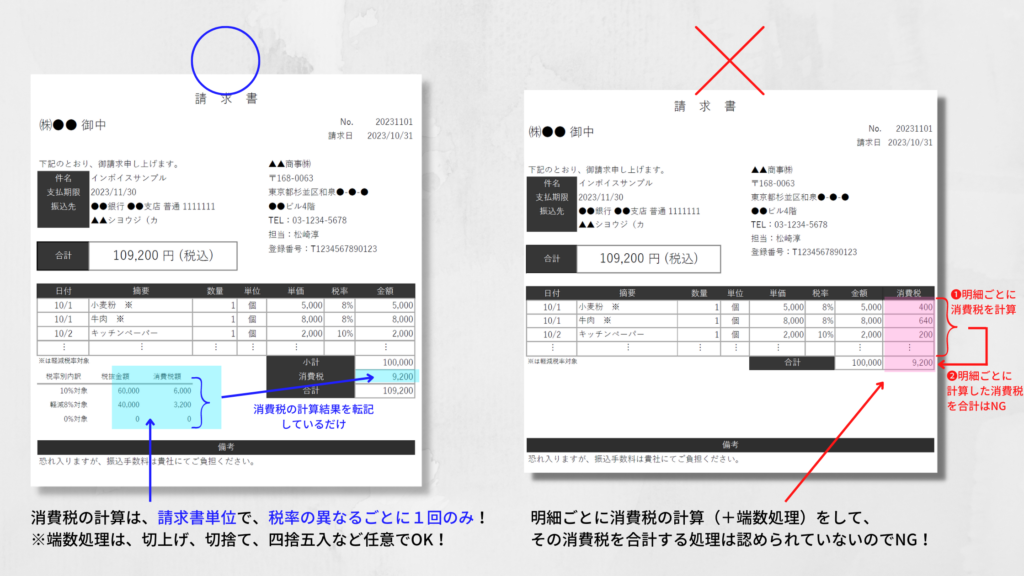

消費税額の計算方法(+端数処理)については、システム改修が必要になる可能性も…

インボイスの記載事項について、一番気をつけなければいけないのは「⑥税率ごとに区分した消費税額等」です。

現行の請求書等では、消費税額の記載は必須ではないのですが、インボイスにおいては明確にルールが定められています。ポイントは以下の2点です。

- 消費税の計算は、請求書など1つのインボイスについて、税率の異なるごとに1回のみ

【税抜で計算する場合】税抜価格×10/100(8/100)=消費税額等

【税込で計算する場合】税込価格×10/110(8/108)=消費税額等 - 端数処理の方法は、切上げ、切捨て、四捨五入のうち任意の方法を選択できる

上記の記載例の右画像は、明細ごとに消費税額を計算し、それぞれの消費税額を合計しているため、インボイスの要件を満たせないことになります。

仕事柄、色々は会社、個人事業者が発行している請求書を拝見する機会がありますが、明細ごとに消費税を計算している請求書等も時々みかけます。

もし、現状、請求書等が各明細ごとに消費税を計算するようなフォーマットになっていたら、計算方法を修正する必要がありますので、制度開始前に早めに準備しておきましょう!