現状、免税事業者か課税事業者かで記載方法が違う

2023年(令和5年)10月1日から新たにインボイス制度がスタートします。

制度開始に向けて、インボイス(正式名称「適格請求書」)を発行するために、既存の請求書フォーマットをインボイスに対応するように変更したり、取引先へ登録番号の通知をしたりと対応が必要になりますが、なにはともあれ、まずは、インボイス発行事業者になるために、「適格請求書発行事業者の登録申請書」を提出し、登録を受ける必要があります。

原則的に、2023年(令和5年)3月31日までに申請書を提出すれば、2023年(令和5年)10月1日からインボイス発行に間に合いますが、目の前の仕事を優先していると、いつのまにか申請期限が過ぎてしまう可能性もあり得ますので、遅くとも2022年中に提出して登録を受けておくべきです(会計事務所と顧問契約をしていれば、申請書の提出は対応してくれると思いますが、自社(ご自身)で対応しなければいけない場合は、特にご注意ください)。

今回は、令和4年中に提出する場合の、申請書の記載方法をご紹介させていただきます。

※令和5年以降に申請書を提出する場合には、申請書の様式・記載方法が若干変わります!

申請書提出時に課税事業者・免税事業者で共通の記載項目

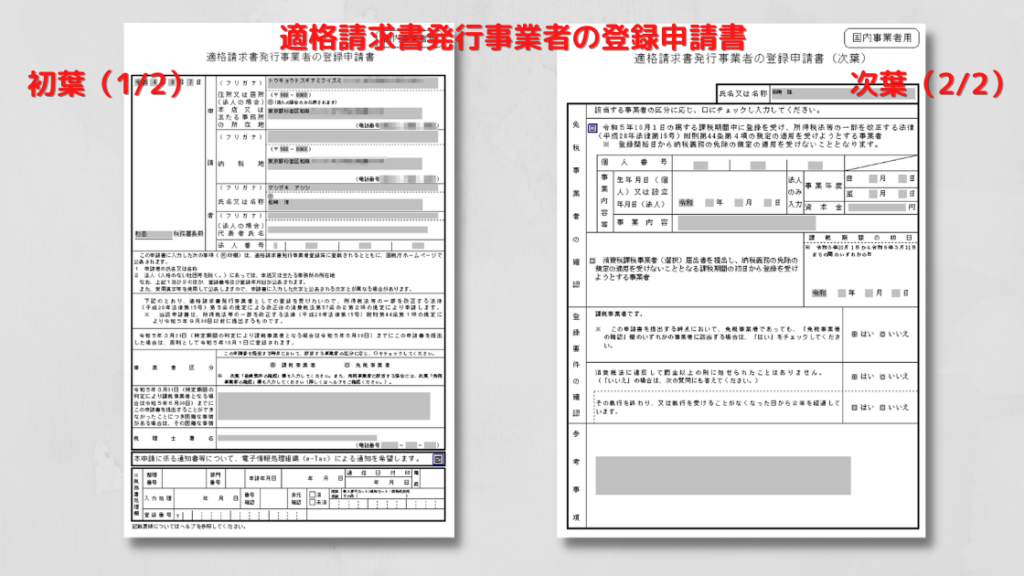

法人・個人事業主、消費税の課税事業者・免税事業者を問わず、記載が必要な個所は以下の通りです。

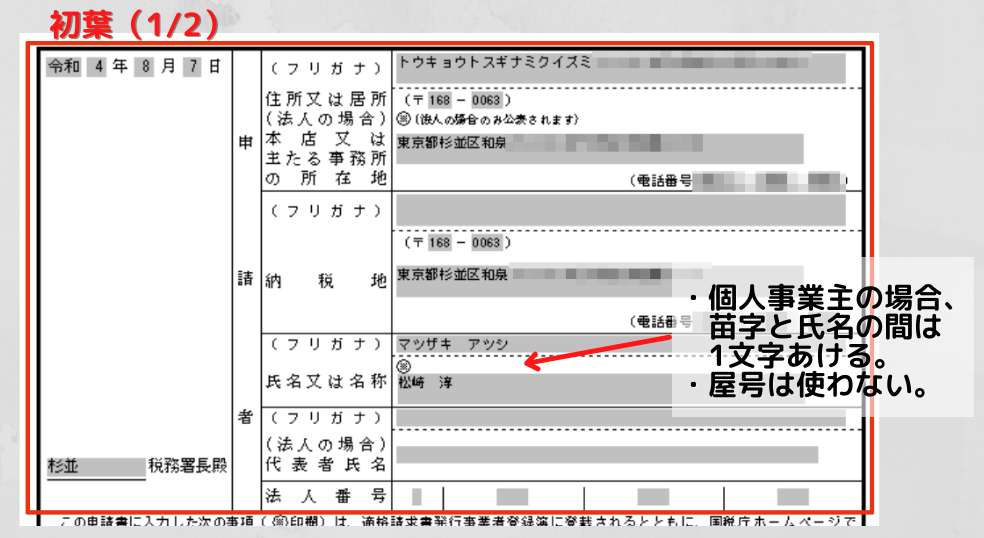

<初葉(1/2)>

1枚目の「申請者」の情報(所在地、納税地、氏名又は名称、法人の場合は、代表者氏名、法人番号)を記載します。特に難しい箇所はないと思いますが、個人事業主の場合、以下の2点だけご注意ください。

・姓と名の間は1文字あける

・屋号は記載しない→屋号の公表を希望する場合は「適格請求書発行事業者の公表事項の公表(変更)申出書」を別途、提出する必要があります。

<次葉(2/2)>

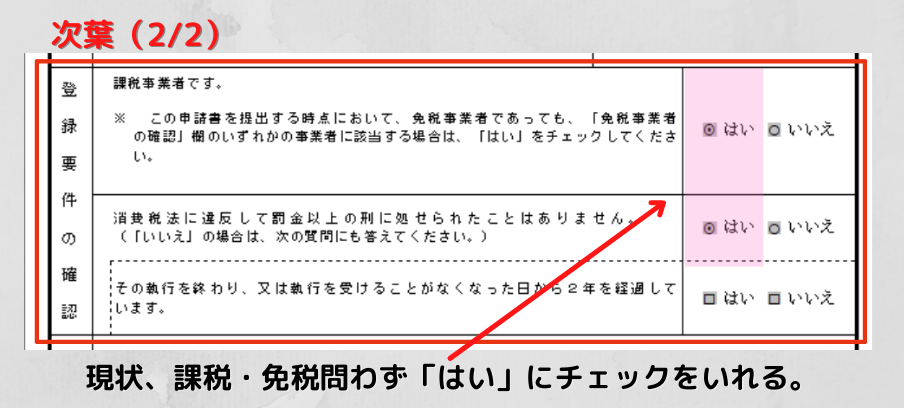

2枚目の「登録要件の確認」欄の1つ目の項目は、申請時点で免税事業者であったとしても、「はい」にチェックをします。「消費税法に違反して罰金以上の刑~」の罰金には、加算税や延滞税は含まないので、2つ目の項目も、ほぼすべての事業者は「はい」にチェックが入るでしょう。

申請書提出時に、課税事業者である場合の記載項目

あとは、申請書を提出する時点(2022年)時点で、消費税の課税事業者か免税事業者であるかによって、記載事項が変わってきます。いちばん簡単なのは、2022年(令和4年)時点で、既に課税事業者である場合です。

| 2022年(令和4年) | 2023年(令和5年) |

|---|---|

| 課税事業者 | 課税事業者 |

| 課税事業者 | 免税事業者 |

このパターンでは、初葉(1/2)の下部に記載されている「事業者区分」欄で「課税事業者」にチェックを入れるだけで申請書の記載は完了です。

申請書提出時に、免税事業者である場合の記載項目

次に、申請書を提出する時点(2022年)時点で、免税事業者の場合は、課税事業者より記載すべき項目が増えます。

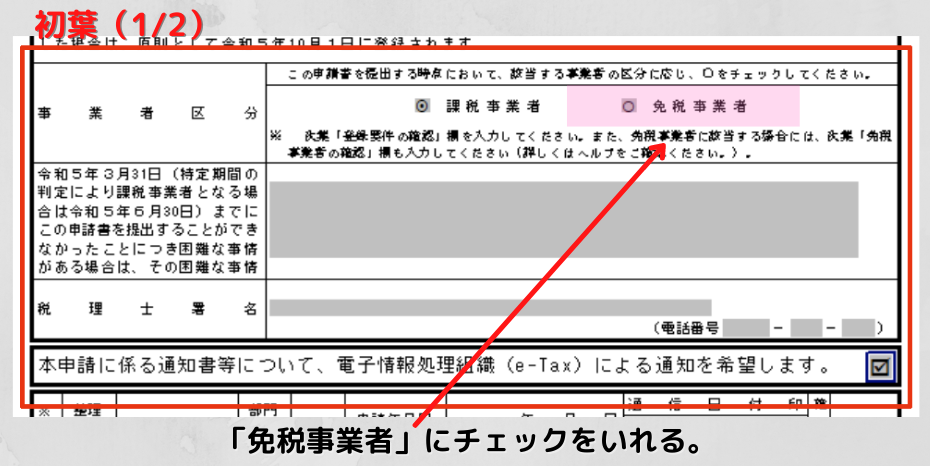

初葉(1/2)の下部に記載されている「事業者区分」欄で「免税事業者」にチェックを入れます。そのうえで、インボイス制度が開始する2023年(令和5年)において、課税事業者であるか、免税事業者であるかによって、記載すべき項目が変わってきます(面倒くさい…)。

| 2022年(令和4年) | 2023年(令和5年) |

|---|---|

| 免税事業者 | 免税事業者 |

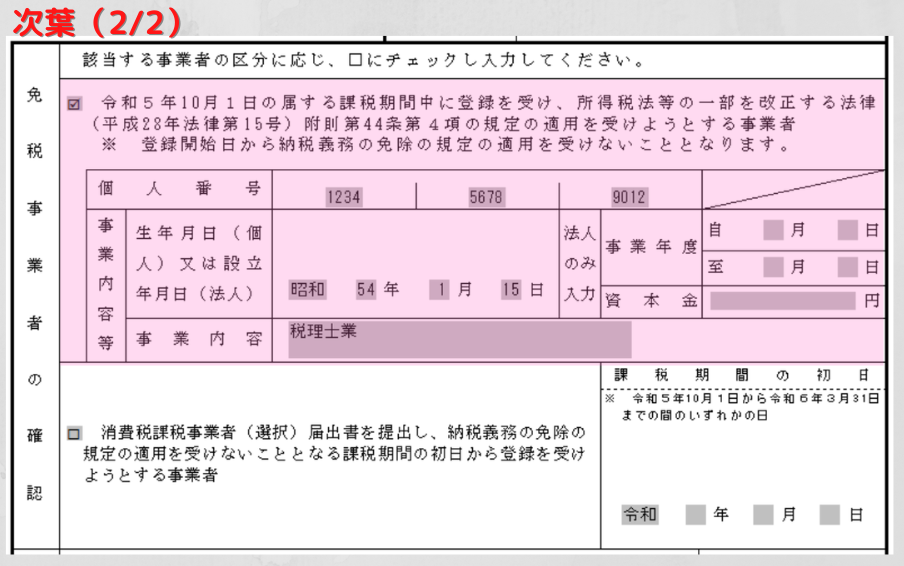

申請書を提出する時点(2022年)は免税、インボイス制度が開始する時点(2023年)でも免税だけど、インボイスを発行するために、適格請求書発行事業者に登録して課税事業者になるパターンですが、この場合には、次葉(2/2)上部の「免税事業者の確認」欄の上部にチェックを入れて、個人番号、事業内容、事業内容、個人番号(個人事業主のみ)、生年月日(法人の場合、設立年月日)、事業年度・資本金(法人のみ)を記載します。

| 2022年(令和4年) | 2023年(令和5年) |

|---|---|

| 免税事業者 | 課税事業者 |

申請書を提出する時点(2022年)は免税だけど、インボイス制度が開始する時点(2023年)では課税事業者の場合です。以下のようなパターンがあり得ます。

- 基準期間の課税売上高が1,000万円を超えたため、2023年度は課税事業者

- 特定期間の課税売上高が1,000万円を超えたため、2023年度は課税事業者

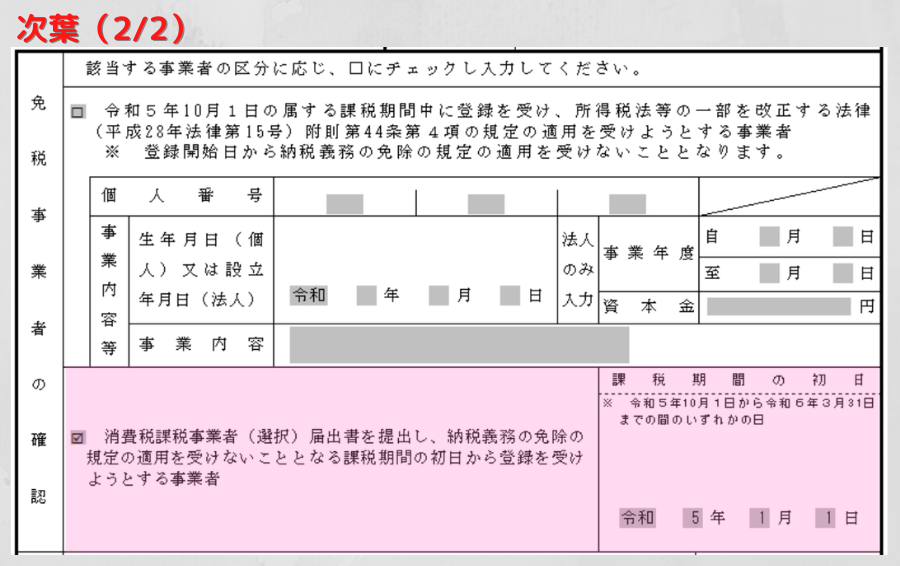

- 「消費税課税事業者選択届出書」を提出したことにより、2023年度は課税事業者

この場合には、次葉(2/2)上部の「免税事業者の確認」欄の下部にチェックを入れて、「課税期間の初日」に年月日を記載します(個人事業主の場合、令和5年から課税事業者になる場合、課税期間の初日=令和5年1月1日と記載すれば間違いではありません)。

e-taxで提出する場合の注意点

登録申請をすると、所轄税務署による審査をへて、登録が完了すると、国税庁「適格請求書発行事業者公表サイト」で公表されるとともに、税務署から登録番号等の通知書が届きます。

郵送提出の場合は、書面により、登録通知書が送付されるのですが、e-Taxで提出した場合でも電子データにより受取ることを希望しないと、郵送提出と同じように、書面による通知になってしまいます。

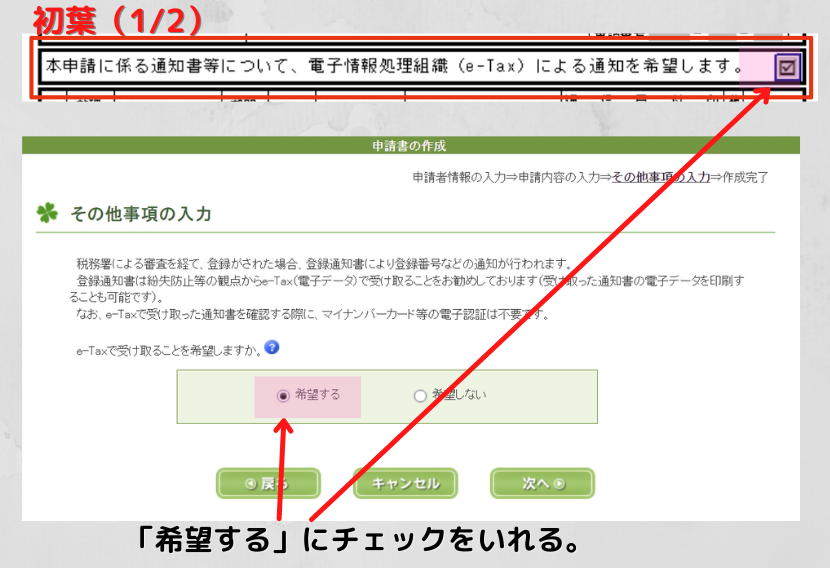

そのため、e-Taxソフトで申請書を作成する場合には、初葉(1/2)の下部に記載されている電子情報処理組織(e-Tax)による通知を希望しますにチェックをいれておく必要があります(画像上)。e-Tax(Web)で作成する場合にも、その他事項の入力で希望するを選択します(画像下)。

郵送提出する場合の注意点

郵送提出する場合には、提出先は所轄税務署ではないので注意!

申請書に記載する提出先は、普段、法人税、消費税、所得税等の申告書を提出している管轄の税務署宛ですが、郵送により登録申請書を提出する場合の郵送先は、各国税局の「インボイス登録センター」になります。

各局(所)インボイス登録センターの管轄地域、郵送先の住所は → コチラ

免税事業者の個人事業主は本人確認書類の写しの添付もお忘れなく!

申請時点で免税事業者である個人事業主が、郵送により申請書を提出する場合には、個人番号の本人確認書類として、「マイナンバーカード」又は「通知カード+運転免許証など」の写しを添付する必要があります。