税務会計– category –

-

飲食代を「交際費」と「会議費」で分けるのは誰のため? 何のため?

飲食代一人5,000円以下なら「会議費」が浸透している訳 決算書の損益計算書(BS)には「交際費」と「会議費」という勘定科目があります。この2つの科目は、どちらも飲食が絡むこと多いので、どんな時にどっちの科目を使えばいいのか迷うかもしれません。 ... -

法人の決算日をいつにするか検討する際に考慮すべきポイント

設立1期目も12ヵ月にすると、消費税の免税期間を最大限活かせるが... 法人設立、個人事業主からの法人成りを検討する際に、意外と悩む可能性があるのが、決算日(事業年度)をどうするか、ということ。フリーランス(個人事業主)の場合は、ご存じの通り、... -

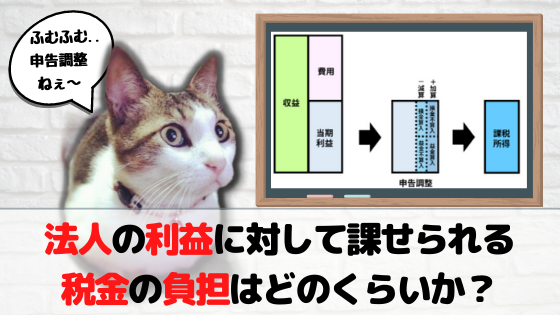

法人の利益に対して課せられる税金の負担はどのくらいか?

法人税等は「利益≒課税所得」に対して課せられる 会社を退職後、いきなり法人設立する際、またはフリーランス(個人事業主)で仕事をしていて法人成りを検討する際に、法人の場合「どんな税金がかかるの?」「いくらぐらいかかるの?」というのは、やはり... -

中断、修正、試算、前年データの活用!「確定申告書作成コーナー」で申告書を作成する際は、バックアップを忘れずに!

確定申告書の作成は「確定申告書作成コーナー」がオススメな訳 郵送で提出される方も、e-Taxを使用して電子申告で提出される方も、確定申告書の作成は、国税庁が運営する「確定申告書作成コーナー」を使用される方が多いです。 無料で使えて、使い勝手もな... -

法人形態は、株式会社にするか?合同会社にするか?

上場を目指すなら、代表取締役を名乗りたいなら株式会社「一択」 法人設立を考えたときに、決めなければいけないことの一つに法人形態があります。法人には、株式会社、合同会社、合名会社、合資会社など様々な形態がありますが、実質的には、株式会社か合... -

会社名(商号)を考える前に押さえておきたいルールとは?

会社名は法務局に登記することにより正式な名称となる 会社設立をする際には、当然、会社名を決めますが、人間の赤ちゃんが生まれたら出生届を提出して名前を届けでることが定められているように、会社名も法務局に登記することにより正式な名称となります... -

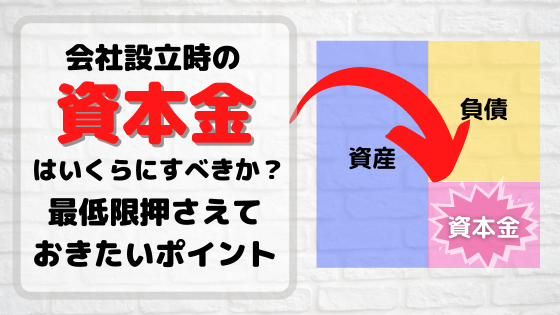

会社設立時の資本金はいくらにすべきか? 最低限押さえておきたいポイント

会社法上、資本金1円から会社は設立できるけど... 法人設立時に必要な資本金は、以前は、株式会社は1,000万円、有限会社は300万円と一定の資金が必須でしたが、2006年の新会社法の施行後は、1円から設立できるようになりました。 ただし、1円から設立でき... -

会社の社長が!フリーランス(個人事業主)が! 事業資金を個人利用した場合の経理処理の違いと気を付けるべきポイント

フリーランス(個人事業主)のお財布は「ひとつ」 フリーランス(個人事業主)の方は、事業用のお金を引き出し生活費として使っても特に問題はありません。 事業用のお金と生活用のお金を分類していたとしても、フリーランス(個人事業主)の場合、それら... -

会計データのチェック手順【最低限すべき4ステップ+α】

人間もAIも完璧じゃないからチェックは必須 近年、freeeやマネーフォワードを筆頭にクラウド型の会計ソフトの台頭により「経理処理は以前より簡単になった」と世間的なイメージはあるかもしれません。 たしかに預金口座やクレカのAPI連携やAIによる仕訳学... -

過去に取得した株式等の取得価格が分からない場合の対処方法

相続した場合など、取得費が分からないケースもあり得る 近年は株式等の取引はネット取引が主流で、過去の取引履歴については、証券会社のマイページでいつでも確認できます。 しかし、ひと昔前は、一般口座で取引することにメリットもあったため、当時の...