納期の特例の申請書の提出方法

源泉所得税の納付を毎月から年2回(7月と1月)へ減らせる「納期の特例」制度を使うためには、事前に申請書を提出しなければいけません。

申請書の正式名称は「源泉所得税の納期の特例の承認に関する申請書」です。

申請書の提出方法は以下の3つの方法があります。

・税務署の窓口へ申請書を直接提出

・税務署へ申請書を郵送

・e-taxで申請書を電子申請

e-taxを使える環境がすでにあるのであればe-tax一番楽です。

ただ、e-taxソフトにはPCにインストールするダウンロード版、インストール不要でPCブラウザ上で利用できるWEB版、スマホで利用できるSP版がありますが、 「源泉所得税の納期の特例の承認に関する申請書」 の作成及び提出ができるのは、法人の場合はダウンロード版かWEB版、個人事業主の場合はダウンロード版でしかできませんのでご注意ください!

提出期限はないけど、適用のタイミングは申請月の翌月からになる

確定申告書をはじめ、税金関係の申告書、申請書、届出書などには提出期限があるものが多いですが「源泉所得税の納期の特例の承認に関する申請書」については、特に提出期限は決まっていませんので、 特例の適用を受けたいな、と思ったときに提出すればOKです。

ただし、1つ注意点があります。

この特例は、申請書を提出した月の翌月分から適用されます。

例えば、1月17日に申請書を提出した場合には、適用が受けられるのは2月分からとなりますので、2月~6月までの5か月分については、まとめて7月10日に納付できますが、1月分については原則どおり、翌月2月10日までに納付する必要があります。

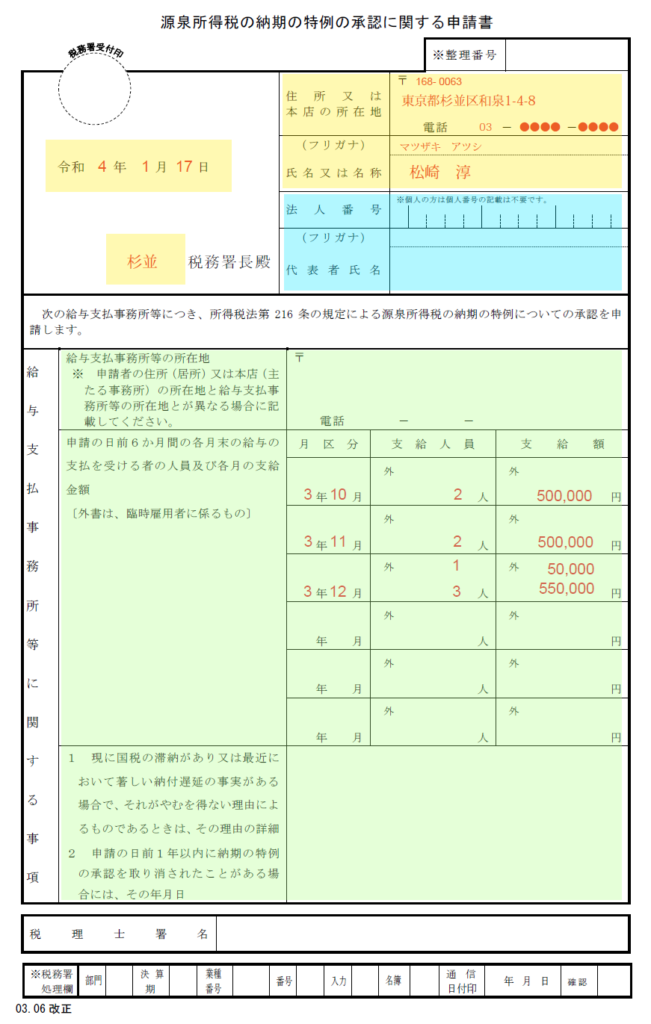

「源泉所得税の納期の特例の承認に関する申請書」の記載例

では具体的な申請書の記載方法を見ていきましょう。

個人事業主、法人共通で必須の項目

・日付

・税務署名

・住所又は本店の所在地

・氏名又は名称

個人事業主の場合、最低限この4つが記載されていればOKです。

日付は、申請書を提出する日(具体的には、窓口提出の場合は税務署へ行く日、郵送提出の場合は郵送をする日、e-taxで提出する場合にはe-taxで送信する日)を記載します。

提出先は、は給与支払事務所等を管轄する税務署を記載します。もし、管轄がどこか不明な場合には国税庁HP「国税局・税務署を調べる」でご確認ください。

法人の場合のみ追加で必須の項目

・法人番号

・代表者名

法人の場合、追加で上記の2つを記載する必要があります。

自社の法人番号がパッとでてこないときは、「国税庁法人番号公表サイト」検索してしまいましょう。

該当する場合にのみ記載すればいい項目

・給与支払事務所等の所在地

・申請の日前6か月間の各月末の給与の支払を受ける社の人員及び各月の支給金額

・国税の滞納又は納付遅延がある場合には、その理由の詳細

・申請の日前1年以内に納期の特例の承認を取り消されたことがある場合には、その年月日

上記の項目については、当てはまる場合にだけ記載すれば大丈夫です。

申請の際と申請後のポイント

・ 税務署の窓口へ申請書を直接提出する場合と、税務署へ申請書を郵送提出する場合には、申請書を2枚(提出用と控え用)作成して、受領印を押してもらった控えは保管しておきましょう。

※郵送する場合には、切手を貼った返信用封筒を同封するのをお忘れなく!

・「申請」というからには「承認又は却下」の通知がくるのかと思われますかもしれませんが、通知があるのは「却下」される場合だけです。申請書の月の翌月末までに何も通知がなければ、 毎月納付から年2回に切り替えてしまってOKです!