税務調査に入られる可能性は確かに低い

国税庁が令和3年11月に公表している「令和2事務年度 所得税及び消費税調査等の状況」によると、実地調査※1、着眼調査※2、簡易的な接触※3を含め所得税の税務調査の件数は約50万件。

※1高額・悪質な不正が見込まれる事案が対象で実地で行われる調査

※2申告内容等の分析の結果、申告モレ等が見込まれる際に実地で行われる調査

※3文書、電話による連絡や、税務署での面接で、申告内容を確認する調査

一般的に個人が税務調査を受ける割合は1%と言われていますし、割合だけを見ると、フリーランス(個人事業主)の方が、税務調査を受ける可能性は非常に低いのは確かです。

ただ、税務調査がこないのは、申告に誤りがあったとしても、納税額が少ないからスルーされていただけかもしれませんし、数年間泳がされているだけかもしれません。

税務調査は基本、過去3年分について確認され、過去の申告で問題が見つかった場合には5年分、悪質な問題がみつかった場合最長7年分の申告内容をチェックされることもあるので、数年間分のミスが積み重なれば追徴税額も想定以上に多くなるかもしれません。

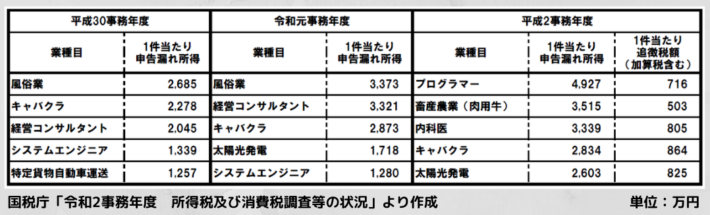

上の表は、前述の国税庁の資料から作成したものですが、実際、上位の業種ともなると申告漏れの所得が数千万、追徴税額も数百万にもなっています。併せて消費税のほうでも追徴があったとすると、さらに税額は増えますし、住民税や社会保険料にも影響が出ますので、相当な負担になります。

上の表は、前述の国税庁の資料から作成したものですが、実際、上位の業種ともなると申告漏れの所得が数千万、追徴税額も数百万にもなっています。併せて消費税のほうでも追徴があったとすると、さらに税額は増えますし、住民税や社会保険料にも影響が出ますので、相当な負担になります。

少々の加算税で済めば、勉強代として良しと納得できるかもしれませんが、追徴税額によっては、人生を崩壊させてしまう可能性も否定できません。

誰でも税金を納めるのは嫌だと思いますが「自分だけはバレないかも…」という誘惑に負けないためにも、どんなしっぺ返し(加算税等)があるのか知っておくと、よい抑止力になるかもしれません。

申告漏れがあった場合に追徴税額に加えて課せられるペナルティ

税務調査により、本来支払うべき税額を支払っていなかった、又は本来納付すべき税額が少なかったと判断された場合には、その本来支払うべき税額(確定申告等により既に納付している税額がある場合にはその差額)を納付する必要があるのはもちろんですが、状況に応じて、以下の加算税等を納付しなければいけなくなる可能性があります。

なお、加算税等は、簡単に言えばペナルティですので、以下のを支払ったとしても当然、経費にはなりません。追徴なんて受けてほしくないので、覚えていただかなくて全然よいのですが、もし支払った場合には、下記のように経理処理をすることになります。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 202x年x月x日 | 事業主貸 100,000 | 普通預金 100,000 | ●●税務署 過少申告加算税 |

過少申告加算税

過少申告加算税は、本来の申告期限内(3/15)に確定申告はしていて、税金も納付していたけど、その確定申告により納付した税額が少なかった場合に課せられるペナルティです。

| 【税率】 | |

|---|---|

| 50万円まで | 10% |

| 50万円超 | 15% ※ |

| ※期限内に提出された申告書に係る税額と50万円のいずれか多い金額を超える部分 | |

【例】 100万円の申告漏れが判明した場合

500,000円×10%+500,000×15%=125,000円

無申告加算税

無申告加算税は、正当な理由がなく、本来の申告期限内(3/15)に確定申告をしておらず、税金も納税していなかったばあに課せられるペナルティです。

| 【税率】 | |

|---|---|

| 50万円まで | 15% ※ |

| 50万円超 | 20% ※ |

| ※税務調査を受け更正・決定があることを予知してなされたものでない期限後申告・修正申告の場合、5%に軽減 |

|

【例】100万円の申告漏れ

500,000円×15%+500,000×20%=175,000円

重加算税

過少申告加算税や無申告加算税が課せられる場合で、その原因が「隠ぺい・仮装」に該当する場合、つまり、特に悪質であると判断される場合に課せられるペナルティです。

| 【税率】 | |

|---|---|

| 不納付加算税、過少申告加算税の場合、10%、15%にかえて | 35% |

| 無申告加算税の場合、15%、20%にかえて | 40% |

【例】100万円の申告漏れ

1,000,000円×35%=350,000円(又は1,000,000円×40%=400,000円)

不納付加算税

従業員のお給料や個人の外注さんへ報酬支払の際、源泉徴収した税金を、納付期限までに納付しなかった場合に課せられるペナルティです。

| 【税率】 |

|---|

| 10% ※納税の告知を予知せず、告知を受ける前に納税した場合、5%に軽減 |

もし自分で間違いに気づいたら、できるだけ早く対応すること

自分は正しい経理処理をしていたと思っていたのに税務調査を受けて誤りを指摘された、という場合には致し方ないですが、もし、自分で過去の申告について誤りを発見した場合や、申告不要だと思って申告をしていなかったけど、申告すべきだったことに気が付けた場合には、できるだけ早く対応すべきです。

「もしかしたら、そのままに知らないふりをしておけばバレないかも…」という誘惑に負けないでください!

・自主的に修正申告をした場合には追徴税額は下がる可能性がある

過去にした申告について、自分で間違いに気がついて自主的に修正申告をした場合、過少申告加算税が課されません(ただし、平成28年分以降については、税務調査の事前通知があった後に修正申告した場合には、50万までは5%、50万超は10%)。

なお、注意点としては、修正申告により新たに納める税金については「修正申告書を提出する日=納付期限」となるので、修正申告をしたその日に税金(延滞税を含む)を納付する必要があります。

・期限内に申告を忘れた場合でも、申告をすべきことに気づいたら、早急に申告をすること

申告不要だと思って申告をしていなかったけど、申告すべきだったことに気が付けた場合には、早急に準備をして期限後申告をしましょう。申告をしていなかった場合、前述のとおり、原則15%又は20%の無申告加算税が課せられますが、税務調査の予告前に自主的に期限後申告をすれば、5%に軽減されます。

また、パターンとしてはあまりないかもしれませんが、次の要件をすべて満たした場合には、無申告加算税が課されません。

- その期限後申告が、法定申告期限から1か月以内に自主的に行われていること。

- ②期限内申告をする意思があったと認められる一定の場合に該当すること。

※一定の場合とは、つぎのいずれにも該当する場合

(1)その期限後申告に係る納付すべき税額の全額を法定納期限までに納付していること。

(2)その期限申告書を提出した日の前日から起算して5年前までの間に、無申告加算税または重加算税を課されたことがなく、かつ期限内申告をする意思があったと認められる場合の無申告加算税の不適用をうけていないこと。