公庫融資とともに「制度融資」も検討しておきたい

民間の金融機関の融資には大きく分類すると、保証協会による保証がある「保証付融資」と、保証協会による保証がなく、各金融機関が独自に行う融資である「プロパー融資」があります。

「保証付融資」と「プロパー融資」については過去記事をご参照ください→コチラ

民間の金融機関は商売でお金を貸しているため、創業融資や業績の安定してない企業など、貸倒リスクが高い先への融資は、あまり積極的におこなえません。

そのような民間が取り組みにくい案件を補完するために、日本政策金融公庫(公庫)が存在しますが、その公庫融資とともに検討しておきたい融資制度に「制度融資」と呼ばれるものがあります。

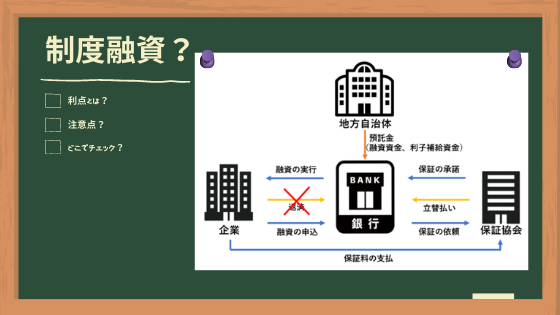

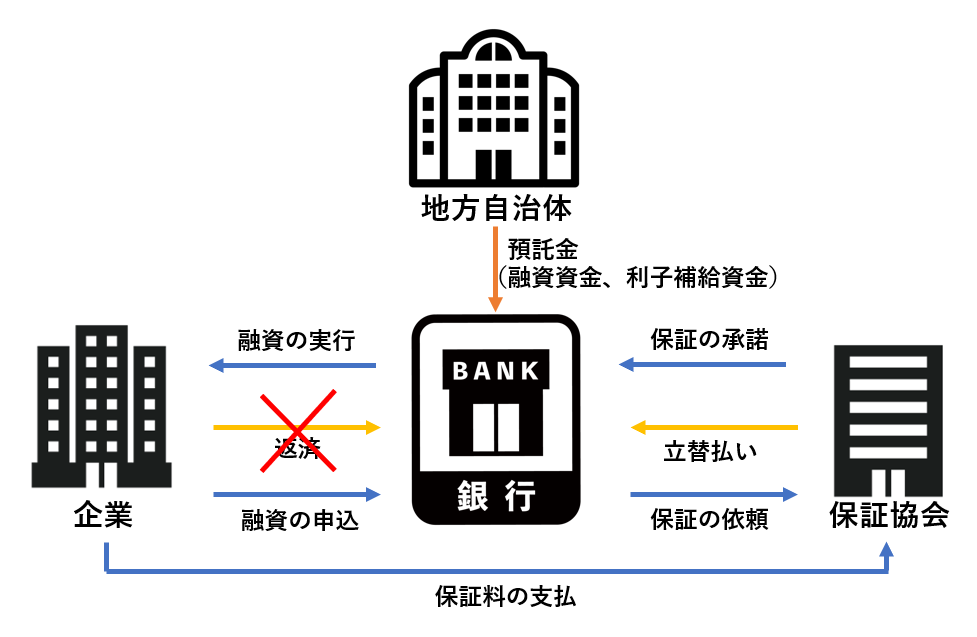

過去記事にも掲載した上の図解でおさらいしますと、保証付融資とは、企業からの融資申込に対し、保証協会がもしもの際の返済の立替払いを保証をしてくれるため、銀行側のリスクが軽減され、企業に融資がしやすくなるという仕組みです。

制度融資は、保証付融資の一種です。この関係性の中に、地方自治体がからんできます。

公庫のように、民間の金融機関が取り組みにくいような融資について、地元で活躍する企業を支援する目的で制度融資を行っている地方自治体は結構あります(自治体によって案件の多い、少ないの違いはあります)。地方自治体は、融資資金や利子補給の資金を金融機関に預託することにより、金融機関が融資を実行しやすいようにしているのです。

制度融資を利用する利点と気を付けておくべきこと

制度融資を利用するメリットとしては、次のようなものがあります。

- 通常の融資審査では難しい案件でも、審査に通る可能性がある

そもそも各地方自治体が、通常の民間融資では資金調達が難しい地元企業を支援する目的でおこなっているため、創業期や業績の厳しい企業でも、将来の業績の回復見込み、成長性などを前向きに考慮してくれます。 - 通常の金利よりもが低い

地方自治体が融資資金や利子補給の原資を一部負担しているため、通常よりも有利な金利に設定できる。 - 借入期間も比較的長め設定が可能(+据置期間あり)

地方自治体ごとに異なりますが、運転資金の場合5~10年(据置期間6ヵ月~1年)、設備資金の場合10~15年(据置期間1~2年)など、通常と同等又はそれ以上に長期での借入が可能です。

逆にデメリットとしては、審査する機関が、金融機関、保証協会及び地方自治体と3つもあるため、融資実行までに時間がかかることです。通常の融資であれば1~2ヶ月のところ、制度融資を利用する場合は3ヶ月程度はみておいたほうがよいでしょう(コロナ関連は比較的早い)。

制度融資の利用を検討する企業は、現状、業績も財政状態もあまり芳しくはずです。審査を待っている間に、危機的な状況に陥ってしまっては元も子もありませんので、日々の資金繰り管理を怠らず、資金が不足する可能性がある場合には、早めにお取引のある金融機関や顧問税理士などにご相談してみてください。

制度融資に関する情報は各自治体HPやJ-Net21でチェックすべし!

制度融資については、地方自治体が金融機関と連携しておこなっているものなので、お取引のある金融機関があったり、顧問の税理士がいれば、そこから情報がもらえるかもしれません。

ただ、そのような方がいない場合には、自社(自分)から情報をゲットしにいかないと、どんな制度融資があるかすら気付けないですし、気付いたときには融資の対象要件に該当しなくなっていて融資のタイミングを逃してしまった、なんてこともあり得ます。

基本的には、制度融資については、主たる事務所(本店)のある自治体のHPを定期的に確認するのが一番です。

もしくは、経済産業省の外郭団体である独立行政法人中小企業基盤整備機構が運営していている「J-Net 21(ジェイネット21)」というサイトもオススメです。このサイトでは、融資に関する情報だけでなく、補助金や助成金に関する情報なども、「地域(都道府県)」「種類(融資・貸付、補助金・助成金など)」「分野(起業・創業、経営改善・経営強化など)」で絞って検索ができるので、思いがけぬお得な情報を見つけることができるかもしれません。

↓J-Net21内での検索方法については、過去記事をご参照ください!