「青色事業専従者給与に関する届出書」の提出期限と提出方法

フリーランス(個人事業主)の方が、ご自身の事業を手伝ってくれている身内にお給料を支払い、そのお給料を経費に落とすためには、下記の要件を満たす必要があります。

- 専従者に関する要件(誰に支払うの?)

- 届出に関する要件(いつ迄に何を提出する?)

- 金額に関する要件(いくら支払うの?)

↓それぞれ条件の詳細については、関連記事をご参照ください。

青色事業専従者給与は、青色申告者の特典のひとつなので、まず、開業したばっかりで、何も届出関係をしていない状態であれば、今回ご紹介する「青色事業専従者給与に関する届出書」と一緒に以下の書類も一緒に作成して、提出してしまいましょう。

- 個人事業の開業届書

- 所得税の青色申告承認申請書

- 給与支払い事務所等の開設・移転・廃止届出書

- 源泉所得税の納期の特例の承認に関する申請書

※必須ではないですが、事務処理上、提出しておいた方が後々、楽になります。

提出期限

提出期限は、青色事業専従者給与を経費として落とそうとする年の3月15日です。

また、1月16日以降の開業した場合には「開業した日から2ヶ月以内」、新たに専従者ができた場合には「専従者ができた日から2ヶ月以内」です。

提出方法

提出は、管轄の税務署の窓口に直接提出又は管轄の税務署へ郵送、もしくはe-Taxでデータを作成して電子申請もできます。

窓口提出の場合は、書類を2部作成しておいて、1部を控えとして受付印を押してもらい、自宅で保管しておきましょう。郵送の場合も同様に2部作成し、切手を貼った返信用封筒を同封しておけば、受付印が押印済の書類を返送してくれます!

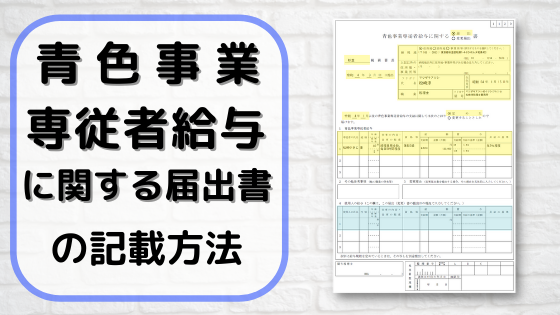

「青色事業専従者給与に関する届出書」の記載例

-683x1024.png)

上記の画像は、e-Taxソフトを使用して作成した例ですが、国税庁HPから書式を印刷して手書きで作成していただいても問題ありません。

必ず記載すべき箇所

❶届出書の名称

「届出」にチェック(丸で囲む)をします。

❷提出先

個人事業の納税地を管轄する税務署※を記載します。

※管轄の税務署が不明の場合は、国税庁HP「国税局・税務署を調べる」で検索してみてください。

❸提出日

税務署の窓口提出の場合「窓口に行く日」、郵送提出する場合「郵送する日」、e-Taxで提出する場合「e-Taxで送信する日」を記載します。

❹納税者の個人情報記載欄(納税地、氏名、生年月日、職業、屋号)

・納税地→自宅が納税地であれば「住所地」にチェック(丸で囲む)をします。

※店舗や事務所を納税地にしている場合は「事務所等」にチェックをして、該当する住所を記載します!

・上記以外の住所地、事業所等→「自宅=納税地」の場合は記載不要。

・職業→具体的な職業の名称を記載します。

・屋号→店舗名、事務所名など屋号を設定している場合は、その名称を記載します。

❺いつの分から適用するか?

青色事業専従者給与の支払いを始める年月を記載し、新規に提出する場合は「定めた」にチェック(丸で囲む)をします。

❻青色事業専従者給与に関する記載欄(氏名、続柄、仕事の内容、給与・賞与の支給時期・支給額など)

・経験→納税者の事業だけでなく、他社を含めた職務の経験年数を記載します。

・仕事の内容→「販売員」「経理事務」などを記載し、従事の程度は働く頻度と時間が分かるように記載しておきます。

・給与、賞与→支給期は具体的な日付(賞与なら支給月)を記載します。金額はあくまで上限設定なので、想定している金額よりは少し多めの金額を記載しておいたほうがよいでしょう!

・昇給の基準→記載例のように、具体的に昇給基準を設定していれば数値を記載、一般の従業員も雇用しているのであれば「使用人の昇給基準と同じ」といった記載でOKです。

必要があれば記載すべき箇所

❼一般従業員の給与に関する記載欄(氏名、性別、仕事の内容、給与・賞与の支給時期・支給額など)

専従者以外に従業員を雇用している場合には、この欄に❻とほぼ同内容を記載します。ただ、すべての従業員について記載する必要はなく、基準となるような従業員について記載しておけばOKです。