青色申告特別控除は、一律「最大65万円」ではありません!

確定申告時期になると、毎年、話題にあがる「青色申告」

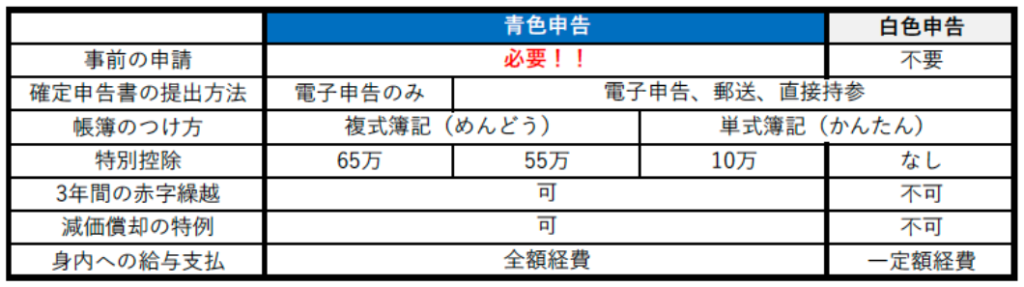

青色申告とは、事業所得、不動産所得がある方が、正確な帳簿を作成するなど一定の基準を満たすかわりに、様々な優遇をを受けることができること申告のことで、青色申告以外の方法で申告することは「白色申告」(通称)と呼ばれています。

青色申告の最大のメリットといえば、やはり青色申告特別控除です。

法人と比較すると、フリーランス(個人事業主)は節税対策があまりないなかで、少し面倒な経理処理を我慢するだけで節税になるのは非常にお得なのです。ただ、気を付けなければいけないのは、

ということです。「青色申告=65万」というイメージを持たれている方が多いかもしれませんが、実際には、同じ青色申告でも、確定申告書の提出方法や帳簿のつけ方によって、最大10万円、55万、65万円と所得から控除することができる金額は異なるのです。

帳簿をしっかりつけても「55万円」までしか控除できないパターン

事業所得、不動産所得※がある方で、青色申告で申告しようとする年の3月15日まで(1月16日以後に事業を開始した場合には、事業を開始した日から2ヶ月以内)に「青色申告承認申請書」を管轄の税務署に提出した場合には、最大65万円の特別控除を受けることができる可能性があります。

ただし、最大65万円の特別控除を受けるためには、次の2つの要件が必要です。

- 複式簿記により帳簿をつけ、確定申告期限までに申告書を提出すること

- e-Taxにより確定申告書を提出すること※

①の要件を満たしていない場合は最大「65万円」の控除が「10万円」に、

②の要件を満たしていない場合は最大「65万円」の控除が「55万円」になってしまいます。

※電子帳簿保存をしている場合にも、65万円の控除は受けられますが、こちらの方がハードルが高いと思います。

帳簿をしっかりつけ、電子申告をしても「10万円」までしか控除できないパターン

帳簿を(複式簿記で)しっかりつけ、e-Taxにより確定申告書を提出したとしても「10万円」までしか控除ができない場合があります。

それは、前の項目で「※」マークがついている不動産所得がある方です。

不動産所得の場合には、事業所得が前の項目の❶と❷の要件を満たせば最大65万円の控除を受けることができるのとは異なり、その不動産の貸付が「事業的規模かどうか?」によって、控除することができる限度額が変わってきます。

不動産賃貸業は、通常、あまり経費になるものがないので、控除額が65万円なるか10万円になるかによって最終的な所得に結構影響します。できれば事業的規模とて申告したいところですが、その判断基準としては、原則的には、

不動産の貸付けが事業として行われているかどうかについては、原則として社会通念上事業と称するに至る程度の規模で行われているかどうかによって、実質的に判断します。

とされています。ただ、実質的に判断と言われても、

は??

て、なりますよね。具体的な定義があいまいなため、判断が難しいです。

そこで形式的に判断できるように「5棟10室基準」という基準が設けられています。

具体的には、以下のいずれかの要件に当てはまれば、原則、事業的規模として取り扱います。

- 貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること。

- 独立家屋の貸付けについては、おおむね5棟以上であること。

❷の戸建の場合は5棟、❶のアパートやマンションの場合は10室であることから、「5棟10室基準」と呼ばれています。なお、❶と❷を両方所有して貸付をしている場合には、戸建は×2、アパート・マンションは×1、駐車場1区画を÷5で換算して10室以上になるかどうかによって判定します。

世間的なイメージは怖いもので、「青色申告=65万控除」と思い込み、なんの迷いもなく65万円を控除して確定申告をしてしまっている方が、意外といらっしゃいます。

65万円を控除できないパターンもありますので、今一度ご自身の状況を確認し、確定申告書一式を見直してみてくださいね!