お金を支払った年に一括で経費に落とせないものがある

事業・不動産所得は売上から経費を差し引いて計算しますが、経費とは「事業に行っていく上で必要な費用」です。費用なので、基本的にはお金がでていっています。

しかし、お金はでていっているに、その年に全額一括で経費に落とせないものがあるから少々ややこしいんですよね。

そのややこしいもの代表が「減価償却資産・減価償却費」ではないでしょうか?

「減価償却資産」 とは、経費にはなる支出なんだけども、

「1年以上使えるもの、一定の金額以上のものは、支払った年に全額一括経費に落とすのではなく、売上に貢献できる期間(耐用年数)に合わせ、毎年徐々に経費に落としてね!」

という法律の考えのもと、計算方法が定められている資産のことです。その定められた方法に従って減価償却資産(車両、備品、ソフトウェアなど)として、いったん資産として計上し、そのうえで毎年、決められた金額分を経費(減価償却費)として落としていきます。

減価償却資産について押さえておくべきポイントは4つ

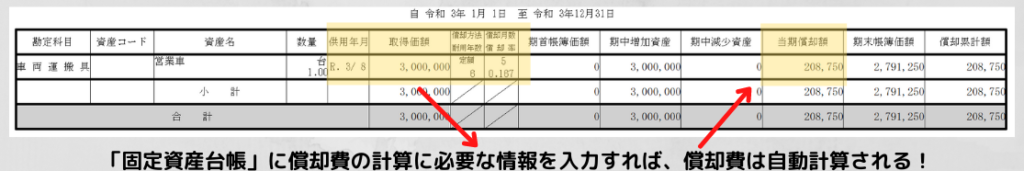

ただし、減価償却費は、会計ソフトに必要な情報を入力すれば自動計算されるので、興味のある方以外は細かな計算方法までは覚える必要はありません。

それより大事なのは「購入した年と翌年以降、毎年いくらずつ経費として落とすことができるのか?」を把握して、年度ごとの損益の着地点、税金の見込みの予測に役立てることです。

そのため、まず「どんなものが減価償却資産に該当するのか?」だけは間違えないように押さえて、あとは会計ソフトに減価償却費を計算してもらうために必要な情報を拾うことができれば十分です。

【押さえておくべき4つのチェックポイント】

・どんな費用が減価償却資産に該当するのか?

・その減価償却資産を使い始めたのはいつからか?

・その減価償却資産の耐用年数は何年か(新品or中古)?

・その減価償却資産を事業とプライベートで共用しているか?

どんな費用が減価償却資産に該当するのか?

減価償却資産として計上すべきものを、全額一括で経費に落としてしまっていると、正しく所得計算ができないだけでなく、税務調査で間違いが見つかれば確実に問題(修正申告)になるでしょう。

では、どんなものが減価償却資産に該当するのでしょうか?

特例もありますが、基本的には「10万円以上のものは、資産計上し、減価償却をする」と覚えておきましょう。

【10万円の金額判定の際の注意点】

・消費税の免税事業者の場合は税込、課税事業者で税抜経理をしている場合には税抜、税込経理をしている場合には税込の金額で判定

・機械装置なら1台、備品なら1個、1組などの単位ごとの金額で判定

・配送、設置費用などの付随費用がある場合ば、それらを加算した合計金額で判定

その減価償却資産を使い始めたのはいつからか?

経理処理で減価償却資産として仕訳のデータ入力が済んだら、あとは、減価償却費を計算するための情報を収集します。

減価償却費は「取得価格(≠購入代金)×耐用年数に応じた償却率」で計算しますが、年の途中に買った場合には償却率を月割りで修正する(実際にはソフトが自動計算してくれます)ので、その資産を使い始めた日(事業供用日)がいつか、という情報が必要になります。

【資産を使い始めた日(事業供用日)の注意点】

・固定資産台帳に登録する「事業供用日」はお金を支払った日でも、納品された日でもありません。購入した資産を実際に仕事に使える状態になった日のことです。

※購入日と事業 供用日がズレる場合に「固定資産台帳」への登録時に注意してください!

その減価償却資産の耐用年数は何年か(新品or中古)?

繰り返しになりますが、償却費は「取得価格 (≠購入代金) ×耐用年数に応じた償却率」で計算するため、その資産の耐用年数が何年になるのかを把握します。

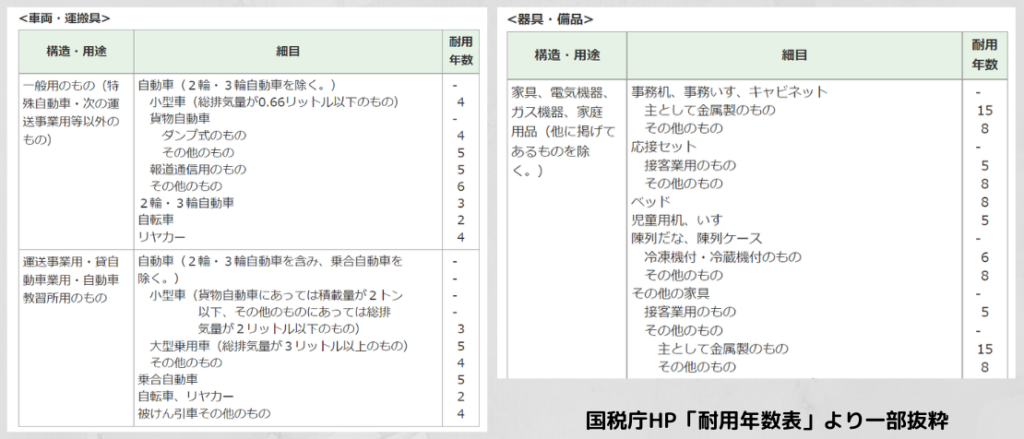

この耐用年数は、自分で勝手に決めることはできません。法定耐用年数というものが国税庁によって定められていますので「主な減価償却資産の耐用年数表」などを参照し、その資産ごとの耐用年数を把握します。

ただ、ちょっと厄介なのが、中古の減価償却資産を購入した場合です。

中古の場合には、新品に比べて使用できる年数が短くなるため、耐用年数表に記載された年数を補正する必要があります。

【中古資産を取得した場合の耐用年数の計算式】

◆耐用年数の全部を経過している場合

法定耐用年数×20%

◆耐用年数をまだ経過していない場合

法定耐用年数ー経過年数+経過年数×20%

※1年未満の端数は切捨。2年に満たない場合には「2年」。

EX)中古のカメラ(耐用年数5年、経過年数2年)を購入した場合

(5-2)+2×20%=3.4年⇒3年(1年未満切捨)

その減価償却資産を事業とプライベートで共用しているか?

これは減価償却資産に限らないのですが、フリーランス(個人事業主)の場合、事業とプライベートの境目があいまいなため、事業用とプライベートで共用しているものについては、事業として使用している分しか経費になりません。

そのため、その資産を事業のために使用している割合を、備品なら使用日数や使用時間数など、車両なら走行距離などから算出した、事業共用割合を決めておきます。

必要な情報を集め終わったら固定資産台帳に入力し減価償却費を把握する

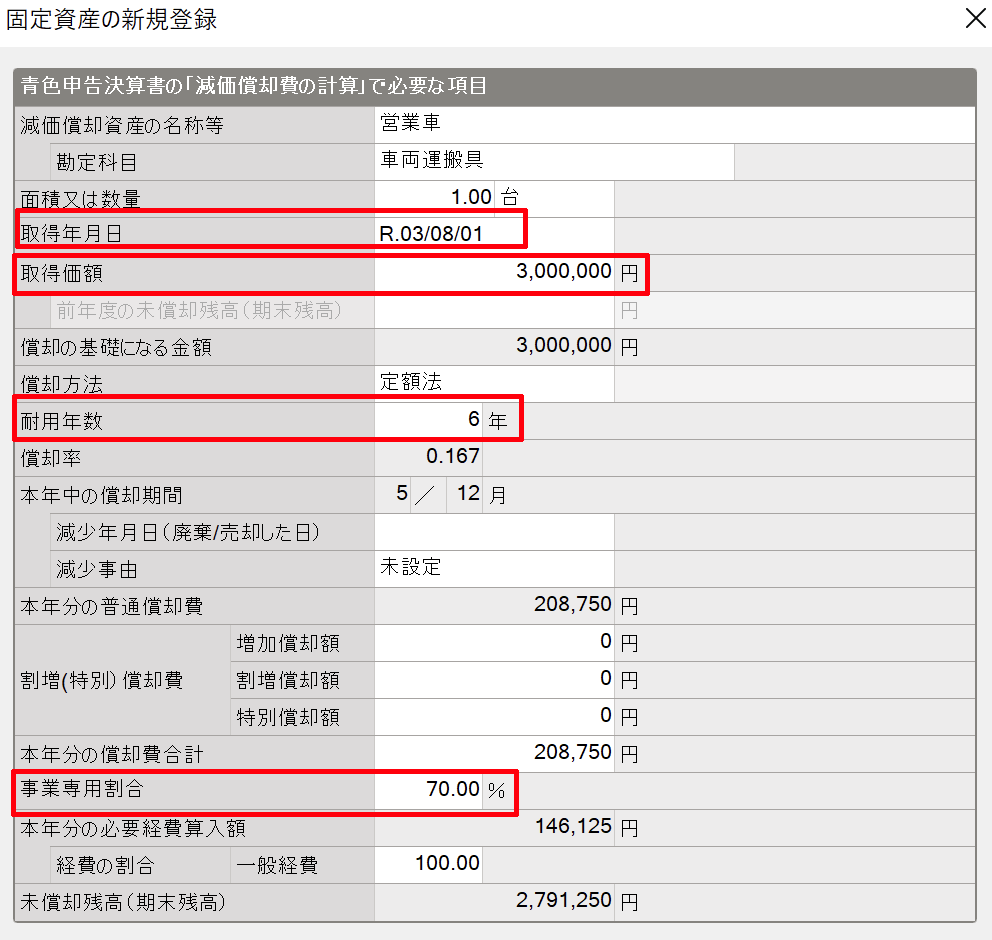

減価償却費の計算のために必要な情報(取得価格、事業供用日、耐用年数、事業共用割合)がそろったら、固定資産台帳にデータ入力し、その年に減価償却費として経費に落とすことができる金額を把握しましょう。

上の画像は「やよいの青色申告」での固定資産の登録画面ですが、マネーフォワードやfreeeでも同じ項目を入力すると今年経費に落とせる金額が自動計算されます(上記の例の場合「本年分の必要経費算入額 146,125円」)。

なお、固定資産台帳への入力の際「償却方法」を選択する項目がありますが、この償却方法は、フリーランス(個人事業主)の場合、原則として、すべての資産について「定額法」で行うことになっているため、説明を省略しております。