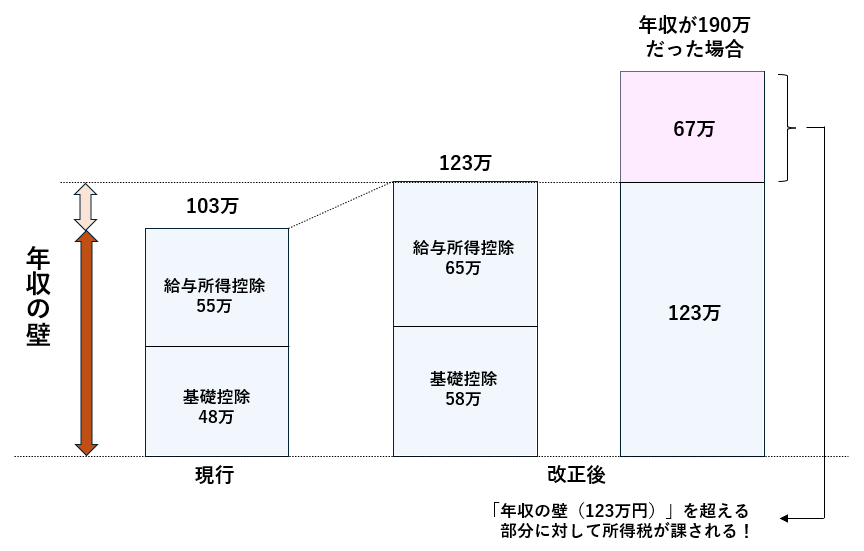

「年収の壁」が103万円から123万円へ引上げ

世間的に一番話題にあがっていたトピックですが、国民民主党の主張していた178万円には遠く及ばず、引上げ幅は20万円だったため、新たな「年収の壁」は123万円となりました。

令和7年分の所得税、令和8年分の住民税から適用開始となります。

所得税の無税ラインが103万円から123万円へ引き上げられるので、確かに減税ではありますが、所得控除なので、税額ベースで言えば5千円から3万円程度です。

今回の改正で一番頭を悩ませるのは、フルタイムの正社員ではなく、扶養の範囲内で働くことを希望しているパート・アルバイト方でしょう。

所得税の無税のライン(103万)を意識して労働時間を調整してきた場合、そのラインが引上げられたのだから、その分、その分労働時間を増やせ、結果として収入も増やせそうですよね。

しかし、勤務先が特定適用事業所(被保険者51人以上の企業等)である場合、年収換算で約106万円を超えると、社会保険の加入対象者となり、結果として、手取りが減少してしまいます。

一方、特定適用事業所に該当しない場合でも、従来通り社会保険の加入ラインは130万円ですので、2025年以降は、新たにできた所得税の「123万円の壁」より、社会保険の「106万(130万円)の壁」のほうが、より強く意識されるようになるのではないでしょうか?

基礎控除引上げに合わせて、扶養控除等の所得要件も引上げ

基礎控除10万円引上げにあわせて、同一生計配偶者及び扶養控除、ひとり親控除、そして、勤労学生控除の合計所得要件がそれぞれ10万円ずつ引き上げられます。

| 現行 | 改正後 | |

|---|---|---|

| 同一生計配偶者及び扶養控除の合計所得金額要件 | 480,000円 | 580,000円 |

| ひとり親の生計を一にする子の総所得金額等の合計額の要件 | 480,000円 | 580,000円 |

| 勤労学生の合計所得金額要件 | 750,000円 | 850,000円 |

令和7年分の所得税、令和8年分の住民税から適用開始となります。

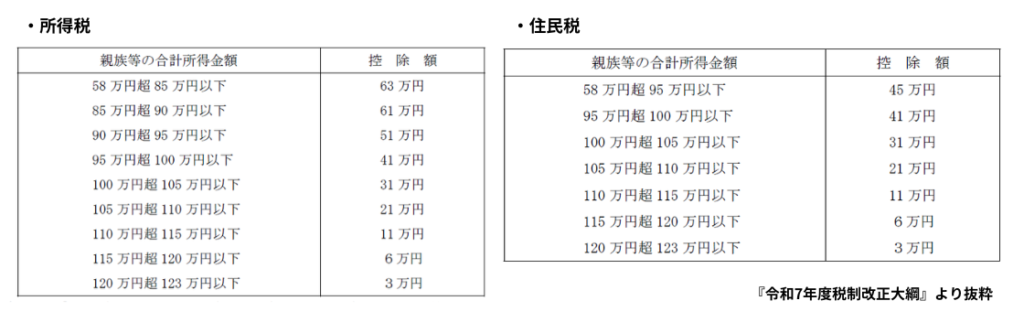

特定親族特別控除(仮称)の新設

控除対象扶養親族とは、扶養親族のうち16歳以上で、合計所得58万(現行:48万)以下の方を指しますが、例えば、子供がアルバイトをして、年収ベースで123万を超えてしまうと、控除対象扶養親族から外れてしまうので、結果として、親の税負担が増えることになります。

その負担の軽減のため、合計所得58万円のラインで一気に控除の可否を判定するのではなく、段階的に控除額が減額していく制度が新設されることになりました(仮称「特定親族特別控除」)。

対象者は、特定扶養控除の被扶養者(年末時点で19~22歳)、つまり、想定としては大学生とその親です。

仕組みとしては、配偶者控除と配偶者特別控除の関係と同じで、実務的には、年末調整点に子供のアルバイトの年収見込みを申告してもらうことになりますが、合計所得5万円幅で変わる控除額を正しく適用するのは厳しいでしょう。後々、修正依頼が多発して会社(又は会計事務所や社労士事務所)の事務負担が増えるのでは…、と危惧しています(汗)。

合計所得の範囲と控除額は以下の通りです。

令和7年分の所得税、令和8年分の住民税から適用開始となります。

子育て世代の住宅ローン減税優遇措置を延長

特例対象個人(※)が、認定住宅等を新築等した場合の住宅ローン減税の優遇措置が1年間(2025年中)延長されます。

各区分ごとに、借入限度額が下の図のように引上げられています。

| 区分 | 通常 | 優遇措置 |

|---|---|---|

| 認定住宅 | 4,500万円 | 5,000万円 |

| ZEH水準 | 3,500万円 | 4,500万円 |

| 省エネ基準適合 | 3,000円 | 4,000円 |

※なお、子育て対応改修工事に係る10%の税額控除の時限措置も1年間延長になっています。

新制度の一般生命保険料控除限定で控除限度額が引上げ

23歳未満の扶養親族がいる場合限定、さらに、新制度の一般生命保険料控除に限り、控除限度額が40,000円から60,000万円へ引上げられます。

| 年間の新生命保険料 | 控除額 |

|---|---|

| 30,000円以下 | 新生命保険料の全額 |

| 30,000円超60,000円以下 | 新生命保険料×1/2+15,000円 |

| 60,000円超120,000円以下 | 新生命保険料×1/4+30,000円 |

| 120,000円超 | 一律60,000円(現行:40,000円) |

ただし、一般、介護、個人年金控除の合計適用限度額は12万円のまま、というトラップがありますので要注意です!

子育て世帯は、リスクへの備えとして生保に厚く掛けているから、その負担を軽減するという建前ですが、一般生保に年間12万以上掛けている世帯は、そもそも年収も高いでしょうし…。保険契約増をもくろむ業界の圧力でもあったのか、と勘繰りたくなるような改正です。

なお、令和7年分の所得税について適用となります。

企業型・個人型確定拠出年金、国民年金基金の拠出限度額の引上げ

2024年は日経平均が20%以上、上昇したこともありますし、個人型確定拠出年金(iDeCo)は一般の皆様の関心が高い分野ではないでしょうか。

税制改正大綱の基本的な考え方にも『NISAの利便性向上等を行い「資産運用立国」の実現に向けた環境整備を図る』と記載もありますし、「貯蓄から投資へ」の政策を継続していく方向での改正として、企業型・個人型確定拠出年金・国民年金基金の拠出限度額が引き上げられます。

| 企業型確定拠出年金 | 現行 | 改正後 |

|---|---|---|

| 会社員(企業年金制度・加入) | 月額55,000円-企業型DB掛金 | 月額62,000円-企業型DB掛金 |

| 会社員(企業年金制度・未加入) | 月額55,000円 | 月額62,000円 |

| 個人型確定拠出年金(iDeCo) | 現行 | 改正後 |

|---|---|---|

| 自営業者 | 月額68,000円 | 月額75,000円 |

| 会社員(企業年金制度・加入) | 月額55,000円-企業型DB掛金 (上限2万) | 月額55,000円-企業型DB掛金 (上限廃止) |

| 会社員(企業年金制度・未加入) | 月額23,000円 | 月額62,000円 |

| 国民年金基金 | 現行 | 改正後 |

|---|---|---|

| 加入者 | 月額68,000円 | 月額75,000円 |

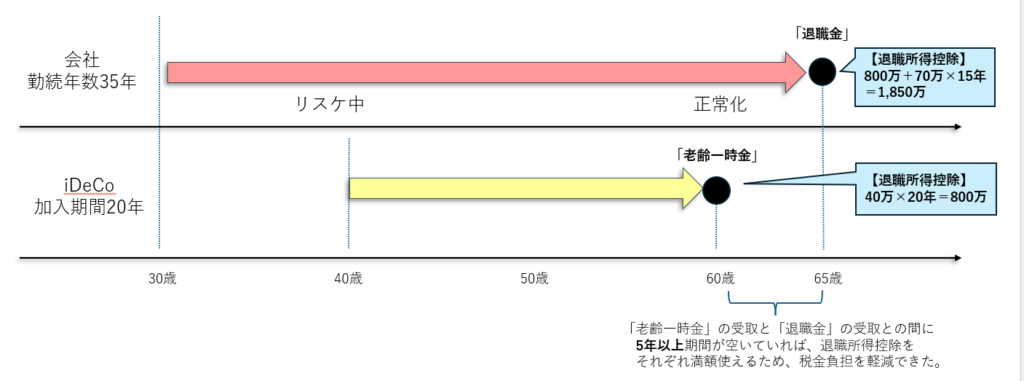

退職所得控除の重複期間排除の特例の対象となる期間が9年以内に変更

退職金を受け取った場合、その前年から9年以内(現行:4年)に確定拠出年金の老齢一時金を受取っていると、その退職金については、退職所得控除額の計算における勤続期間等の重複排除の特例の対象となります。

定年の引上げの影響で退職金の支給が65歳以降となるケースが増えていることによる課税の公平性を考慮しての改正だそうですが、実質は、iDeCoの給付金を受取、その後5年以上期間が空いてから会社からの退職金を受取ることにより、退職所得控除をそれぞれ満額使えるという節税スキーム(いわゆる「5年ルール」回避)潰しの改正です。

iDeCoの老齢一時金の支給時期は60~75歳の範囲内でしか選べないこと、定年が引上げになっているとは言え、70歳を超えて会社に勤務し続けることは困難であることを考慮すると、多くのケースで勤続年数のうちiDeCo加入期間と重複する部分について、退職所得控除が適用できなくなるでしょう。

この改正は、令和8年1月1日以後に老齢一時金を受け取る場合に対象になります。