簡易キャッシュフロー▲が継続するならリスケの検討も!

会社は、業績が連続で赤字だからといって潰れるわけではありませんし、連続で黒字でも潰れるときは潰れます。

会社が潰れるたったひとつ理由、それは「お金が無くなったとき」です。

普段から、資金繰り表を作成してお金の管理をしている会社であれば、資金繰りが厳しくなってきても、このままいくと、いつ頃、資金がショートしそうか分かるため、早めの対策をとることができます。

もし、資金繰り表を作成していないのであれば(資金繰り表を作るべきですが)、まずは、直近の決算書と借入金の返済予定表から次の金額を拾ってみてください。

- この先1年間で返済すべき借入金の返済合計

- 税引後利益+減価償却費(簡易キャッシュフロー)

そして、もし「❶>❷」だったとすると、税金を支払った後に会社に残るお金(❷)で、返済すべき借入金(❶)をまかなうことができないことを意味します。つまり、その状態が続いてしまうと、いずれお金が無くなります。

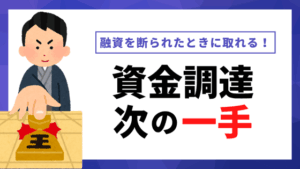

では、どうするか?「新規で融資を依頼する?」それも確かに手ではあります。

ただ、業績が悪い状態で新規の借入自体が難しいかもしれませんし、多少の融資を受けただけでは、自転車操業の状態を脱することができないかもしれません。

それならば、いっそ金融機関にリスケジュール(リスケ)を依頼したほうが状況を打破できる可能性は高いです。

リスケをすると金融機関からも取引先からも信用を失ってしまう?

リスケジュール(リスケ)というのは、金融機関と現在融資を受けている借入金の返済条件を交渉し、の毎月の返済を減額す、又は、半年・1年など一定期間返済を猶予してもらうことです。

間違っても、リスケジュール(リスケ)の交渉もせずに、無断で延滞をしてしまうのは止めてください。担保物件の差し押さえや一括弁済を請求されるなど取返しのつかないことになってしまいます!

リスケは「最後の手段」的なイメージがあって、金融機関との関係性を保つためにも、なんとか避けたいと考えられている経営者の方が多いです。

ただ、リスケはそんなにいけないことでしょうか?

リスケへの不安「その❶ 新規の融資が受けられなくなる」

リスケをすることのデメリットとして、確かに「新規の融資が難しくなる」ということが挙げられます。

ただ、既に業績が悪化し、資金繰りにも困窮しいているのであれば、この先の「新規融資」云々を気にしている場合ではないはずです。業績が回復して、また返済ができるようになれば、再び、融資を受けることも可能になりますので、まずは、リスケでも何でもして、危機を回避することを優先すべきです。

リスケへの不安「その❷ 取引先にバレると困る」

金融機関には守秘義務があるため、リスケをしているかどうかは、他の会社が知ることはできません。

お取引のある会社について「あの会社はリスケしているから、取引を控えたほうがいいよ!」なんて情報が伝わってくることはないはずです。

それよりも、仕入先へ支払いを遅延してしまうほうが、その仕入先を経由して、業界内や地域内で良からぬウワサが広がるリスクが大きいです。

リスケは新規に資金調達をするのと同じ効果がある

リスケをして、業績回復に全力で取り組んだほうが、危機から脱出できる可能性は増します。

なぜなら、リスケにより返済が減額又は利息だけを支払う「利払い」のに変更されれば、一時的でもキャッシュフローが劇的に改善します。

新規の融資で、預金口座に一気にお金が増えるのと比べるとインパクトに欠けるかもしれませんが、例えば、現状、毎月150万円の返済をしていて、リスケにより1年間の返済猶予期間をいただけたら、150万×12=1,800万円の資金調達をしたのと同じです。

資金繰りに困窮し、明けても暮れてもお金のことばかり考えてしまう状況では、本業にも身が入らず、精神的にもかなりキツイと思いますので、過度に金融機関に気をつかいすぎず、また、リスケを怖がりすぎずないようにしてください。