会社は業績の良し悪しだけで倒産する訳ではない

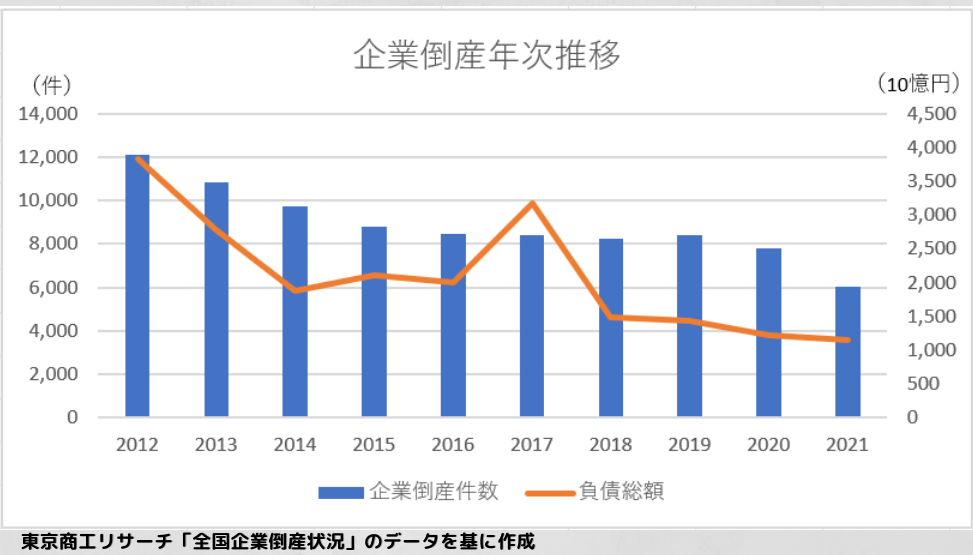

上記のグラフは、東京商工リサーチが毎年公表している「全国企業倒産状況」のデータを基に作成しています。長引くコロナ禍のなか、多くの企業は苦しい状況が続いていますが、各種の支援策が功を奏した結果、20年、21年と2年連続して倒産件数は減少しています。

とは言え、毎年、数千の会社が倒産し、そのうちの99.9%が中小企業です。

元々日本は、全企業のうち99%以上が中小企業なので当たり前ではありますが、2021年は上場企業の倒産件数が0件だったことを考慮すると、多くの中小企業の財務状態は、脆弱であることが読み取れます。

「倒産」という言葉を聞くと、業績が悪く、赤字が続いたのが原因だ、と思われるかもしれませんが、必ずしもそうではありません。

2020年に倒産した企業のうち、55。2%が倒産直前の決算では減収に陥り、53.2%が最終赤字だった。

東京商工リサーチの2020年「倒産企業の財務データ分析」より一部引用

東京商工リサーチのデータでは53.2%が赤字。裏を返せば、46.8%は直近の決算では黒字だったことになります。

「黒字倒産」がおきる原因

「黒字倒産」つまり、利益がでているのに会社が倒産してしまう理由、それはズバリ「お金が無くなったから」です。

会社は、業績が良く黒字でも、会社のお金が無くなれば倒産しますし、逆に、赤字続きでも会社にお金がある限り(又は社長が私財を会社に投じることができる限り)は倒産しません。

そうはいっても、赤字ならともかく、利益がでているのに、なぜ、お金が無くなってしまうのか?

それは「会社の業績とお金の動きは異なる」からです。

例えば、現金商売を除く大多数の会社は掛で商売をしています。掛で商品を仕入れ、仕入れた商品を掛で販売し、掛代金を回収します。その現金回収までのサイクルの間、具体的には、商品を販売した時点で売上は計上されますが、その売上代金を回収するまでどうしてもタイムラグが生じます。

このタイムラグの間で必要なお金を運転資金(売掛金+棚卸資産-買掛金)といいますが、この運転資金は売上が拡大するとその分必要な運転資金も増加するため、売上が伸びていても、資金がショートしてしまうことがあります。

その他にも、各種税金の支払いや、銀行の借入金返済など、損益には影響しない支出があるなど、試算表・決算書で損益を確認しているだけでは分かりづらいお金の動きがあります。

資金繰り管理は社長の役目

そのため、毎月の試算表、決算書を確認するだけでは、どうしても不十分で、業績の管理とは別に、お金の管理(資金繰り管理)が必須になります。

そして、このお金の管理(資金繰り管理)は、経営者が自らすべき仕事です。

もちろん、会計事務所等と顧問契約をしていれば、助言・サポートはしてもらえると思いますが、それではタイミング的に遅いです。

月次決算を翌月の数営業日までに完成させる、というのをきちんとやっている会社もありますが、お金の管理(資金繰り管理)は業績の管理以上に、リアルタイムで把握することが大切です。

乱暴な言い方をすれば、損益を把握するより、お金は増えているか、減っているか、そして、その増減の原因は何なのか、資金がショートする見込がある場合どう対処するか、など資金繰りの状況を把握・対策をすることのほうが、遥かに大切な社長の仕事です。

キャッシュフロー計算書と資金繰り表の違い

では、お金の管理(資金繰り管理)はどのようにすればよいか?

会計事務所に顧問契約していれば、決算のときに貸借対照表は損益計算書と一緒に「キャッシュフロー計算書」という書類を受取っていませんか?

このキャッシュフロー計算書は、その名の通り「キャッシュフロー=お金の流れ」を示した書類で、お金の増減の内容と、その会社の経営状態を確認することができます。

ただ、長期投資家であれば、このキャッシュフロー計算書を確認し投資判断の材料にすることも有効かもしれませんが、経営者としては年一でキャッシュフロー計算書を確認するだけでは、現状把握も対策も後手後手に回ってしまいます。

そもそも、キャッシュフロー計算書は、ぱっと見分かりづらいです。恐らく、ほとんどの経営者は、確認すらしていないのではないでしょうか?

それより、少し面倒かもしれませんが、「資金繰り表」を作成して、リアルタイムでお金の流れを確認べきです。

「資金繰り表」とは、現金の入出金ベースで作成された損益計算書のようなもので、「資金繰り実績表」と「資金繰り予測表」があります。

一般的には、貸借対照表や損益計算書のほうが重要視されてしまいますが、現金の入手金ベースで損益を考えていらっしゃる経営者の方が多いので、本来は損益計算書よりも「資金繰り表」のほうがなじみやすいと思います。