インボイス制度開始後、源泉徴収の処理は更に面倒になった

「源泉徴収」という制度、なかでも、源泉徴収の対象となる個人事業(フリーランス)の方に支払う報酬については、報酬を支払う側としては、その他の支払いと比較すると、各プロセスで手間ふえて面倒です。

- 依頼する仕事が、源泉徴収の対象となるか把握しておく必要がある

相手方も把握しておらず、支払時にもめ事になるケースもあります。 - 先方から請求書等を受取ったら、請求金額や源泉徴収税額が正しいか確認する

請求金額は税込・税抜どちらで記載している? 源泉徴収税額は正しく計算されている? - 報酬金額から源泉徴収金額を差し引いた金額を支払う

誤って源泉徴収前の報酬金額を振り込んでしまわないように注意が必要! - 控除した源泉徴収税額を基本、翌月の10日までに税務署に納付する

納期の特例を適用している場合であっても、外注関連の報酬は適用外のため、毎月納付が必須!

上記のプロセスに加え、例えば、請求金額に誤りがあった場合には、請求書等の再発行を依頼する必要があるなど、更に手間が増える可能性があります。

そのくせ、源泉徴収がモレていたなど、こちら側で処理をミスると、後々、税務調査があったときに追徴課税が課せられる恐れがあるので、なかなかタチが悪い制度です(先方の請求書の計算が間違っていたから、という言い訳は通用しません)。

そして、更に事を面倒にしたのが、2023年10月にスタートしたインボイス制度です。

それまでは、相手方が課税事業者か免税事業者かについて気にする必要はなかったのですが、インボイス制度開始後は、支払先がインボイス登録事業者か否かをを把握しなければいけなくなりました。

インボイス登録事業者か否かで、対価の額・消費税額は変わってくる

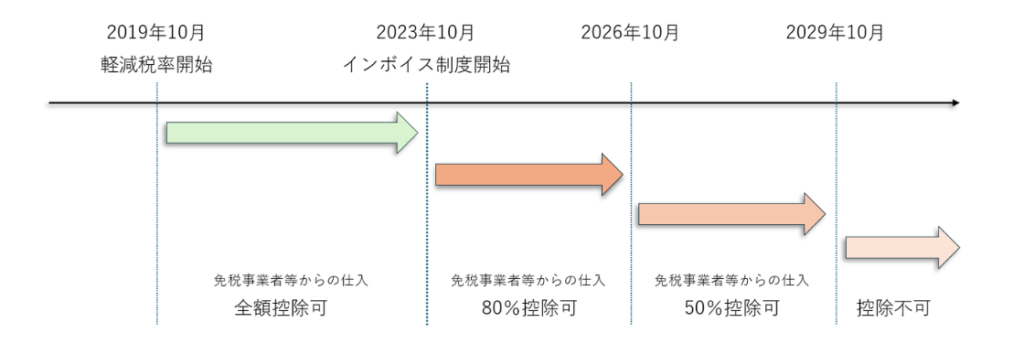

インボイス制度開始後、既に1年が経過しているため、ご存じの方が多いと思いますが、2023年10月1日から2029年9月30日までの6年間は、経過措置の適用により、インボイス発行事業者として登録していない取引先からの課税仕入れであっても、一定割合(80%、50%)は仕入税額控除の対象とすることが認められています。

しかし、あくまで100%ではないので、インボイス登録事業者であるか否かにより、経費になる金額が変わってきます。そのため、相手方がインボイス登録事業者か否かを把握する必要があるのです(仕入税額控除ができない20%又は50%相当額、は取引の対価の額に含めます)。

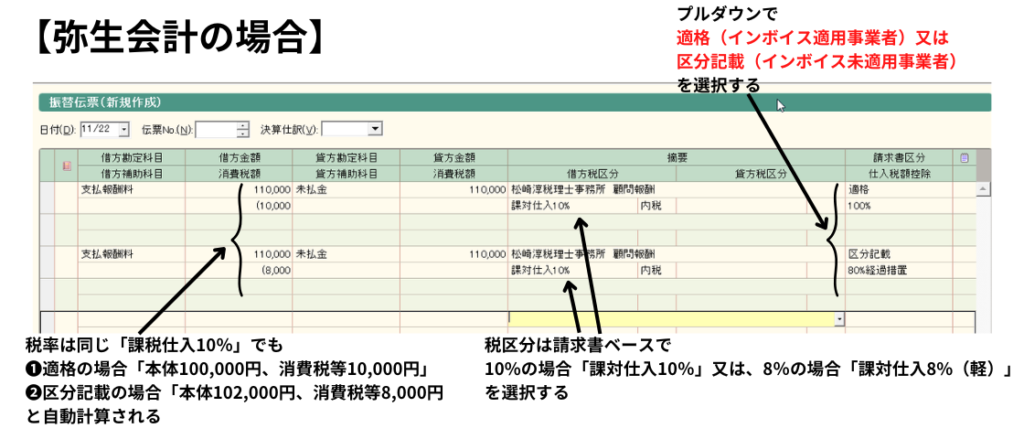

【例】対価100,000円、消費税等10,000円と請求書に記載されているケース

支払先がインボイス登録事業者の場合 → 対価は100,000円、消費税等は10,000円

支払先がインボイス未登録事業者の場合→ 対価は102,000円※、消費税等は8,000円※

※消費税等10,000円のうち、2,000円(20%)は対価に含めることになります!

現状、会計事務所に記帳代行を依頼している場合は別として、自社(ご自身)で経理されている場合、会計ソフトを使用していると思いますが、そのデータ処理の際に、うっかりミスをしないようにお気をつけください!

インボイス登録事業者か否かでは、源泉徴収する金額は変わらない

インボイス登録事業者か否かで対価の額が変わると聞くと、次のような疑問が思い浮かびませんか?

「経過措置の適用により対価が変わるとしたら、源泉徴収する金額も変わるのでは?」

その疑問についての結論は、次の通りです。

「経過措置の適用、つまり、相手方がインボイス登録事業者か否かで源泉徴収税額は変わりません」

では、経過措置の適用により対価が変わるのに、なぜ、源泉徴収税額は変わらないのでしょうか?

| 原則 | 例外 |

|---|---|

| ・消費税等を含めた税込価格が源泉徴収の対象 <計算例> 110,000円(税込)×10.21%=11,231円 | ・請求側が発行する請求書等に「本体価格」と「消費税等」が明確に区分されている場合は、「本体価格」のみを源泉徴収の対象とすることができる。 <計算例> 100,000円(税抜)×10.21%=10,210円 |

まず、源泉徴収制度の基本的な論点ですが、源泉徴収税額は、上記の表の通り、税込価格又は税抜価格のいづれを基にしても計算することが認められています。

しかし、経過措置を適用している場合、その税抜価格が変わるんでしょう? それなら当然、源泉徴収税額も変わらないとおかしい、と考えるのも当然です。

しかじ、国税庁から公表されている通達では「源泉徴収の対象となるのは、仕入税額控除対象外部分に関係なく、請求側から交付された請求書等に本体価格と消費税額等が区分されていれば、請求書等に記載されている本体価格のみ」とされています。

インボイス制度開始後の取扱い(現行の取扱いから変更なし)

インボイス制度開始後においても、上記1の『請求書等』とは、報酬・料金等の支払を受ける者が発行する請求書や納品書等であればよく、必ずしも適格請求書(インボイス)である必要はありませんので、適格請求書発行事業者以外の事業者が発行する請求書等において、報酬・料金等の額と消費税等の額が明確に区分されている場合には、その報酬・料金等の額のみを源泉徴収の対象とする金額として差し支えありません。

※所得税法第204条の規定が適用される報酬・料金等のほか、同法第212条の規定が適用されるものについても、上記と同様に取り扱われます。

「国税庁HP インボイス制度開始後の報酬・料金等に対する源泉徴収」より引用

つまり、受取った請求書ベースで計算すればいいのです。

仮に、報酬の額として本体価格(100,000円)と消費税額等(10,000円)が区分されて記載されているのであれば、経過措置を適用した後の税抜価格(100,000円+10,000円×20%=102,000円)は気にせず、請求書ベースでの税抜の本体価格(100,000円)を基に源泉徴収税額が計算されていればOKです!