報酬・給与がない個人事業主はどのタイミングで定額減税を受けるのか?

「定額減税」

会社にお勤めの方の場合、所得税については、2024年6月以降に支払われる給与・賞与の支給時に、定額減税(本人3万+同一生計配偶者等1万×人数)の合計額に達するまで、各月の所得税が減額されるカタチで支給されています(住民税については、2024年6月分は控除なし、その他の月は定額減税分を控除した住民税の残額を11ヵ月で按分されて給与支給時に控除されます)。

コロナ期に各自の銀行口座に直接振り込まれた特別定額給付金とは異なり、ご自身で手続きする必要ない今回の定額減税の支給方法は、「なんとなく手取りが増えたなぁ~」程度の認識で、減税の恩恵が実感しづらいかもしれませんね。

一方で、事業所得者や不動産所得者等の個人事業主(フリーランス)の方は、そもそも、給与賞与がないため、所得税の定額減税を受けるタイミングは、会社員の方とは異なり、次の2パターンになります。

予定納税がある方(前年の納税額が15万以上)

前年の確定申告において、所得税(予定納税基準額)が15万円以上であった方は、本年度の確定申告前に予定納税(所得税の前払)という仕組があるため、年2回(例年、予定納税の納付期限は7月末と11月末)納税をする必要があります。

そして実は、その第1回目の予定納税の際に、本人分の定額減税額(3万円)が控除されていたのです(気が付いていらっしゃらない方もいるのでは?)。

ただし、その際に控除されたのは、あくまで本人分の定額減税額(3万円)だけです。もし、ご家族が同一生計配偶者や扶養親族に該当するのであれば、ご家族も減税対象(3万円×人数)になりますが、同一生計親族等分の定額減税については、予定納税額から控除されないので、原則、確定申告の際に行います。

予定納税がない方(前年の納税額が15万未満)

予定納税基準額(前年の納税額)が15万円未満であった方は、予定納税はありません。

したがって、定額減税は、2024年分の確定申告の際に行うことになります。会社員や予定納税がある個人事業主の方と比較すると、減税のタイミングはすごい遅いことになってしまいますね!

第2期の予定納税時に減額を受けるための申請期限は11/15まで!

という訳で、予定納税がある方もない方も、同一生計配偶者等分の定額減税については、2024年分の確定申告書の提出時期に減税を受けるということになります。

しかし、少しでも早いタイミングで減税を受けたい、ということであれば、所定の期日までに「減額申請書」を提出することにより、同一生計親族等の定額減税分も予定納税の際に差引いて、納税をすることができます。

| 予定納税の納期 | 減額申請の期限 | |

|---|---|---|

| 第1期 予定納税 | 2024年7月1日~同年9月30日 ※第1期分の納期限は例年の納期 から約2ヵ月延長された | 2024年7月31日 ※特例により申請期限が延長7月の 減額申請期限は約15日延長された |

| 第2期 予定納税 | 2024年11月1日~同年12月2日 ※特例の適用はなく延長なし | 2024年11月15日 ※特例の適用はなく延長なし |

「減額申請書」の提出期限は、第1期分は7月31日と申請期限の延長がありましたが、第2期分については延長がされず、例年通りの11月15日が申請期限となっていますので、「減額申請書」の提出をお考えの場合、お早めに申請書の準備をすすめて、必ず期限までに提出をすませましょう!

減額申請書は通常より簡単な記載方法で提出することができます!

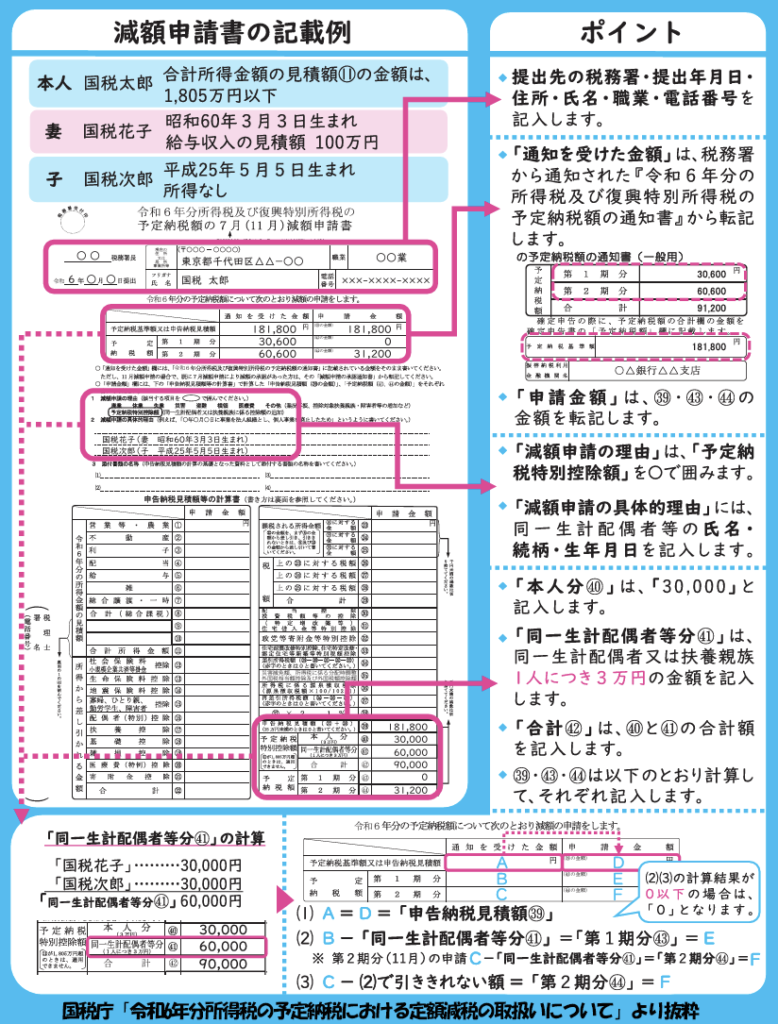

「減額申請書」は、多くの方には馴染みがなく、申請書を作成するのは難しそうと思われるでしょう。しかし、今回の定額減税の控除額を追加する際に提出する減額申請書は、普通は記載すべき事項の一部を省略できて、比較的記載方法が簡便です。

また、その記載方法等についても、国税庁から公表されているリーフレット「令和6年分所得税の予定納税における定額減税の取扱いについて」で詳細な記載例が載っておりますので、リーフレットの記載例を真似つつ記載すれば、どなたでも作成はできます。(国税庁HP「パンフレット・Q&A」⇒ コチラ)

なお、提出方法は、国税庁HPから書式をダウンロード・印刷して、必要事項を記載の上、管轄の税務署に提出もしくは郵送する、又は、e-taxソフト上で書類を作成してe-taxで送信する、のいずれかになります。