福利厚生費と現物給与の関係

福利厚生費とは、従業員の健康促進・慰安の目的で支出する費用をいいます。近年、(特に中小零細企業にとっては)給与面での差別化を図るのは難しいこともあり、人材確保・定着への効果を見込み、給与以外の福利厚生の充実に力を入れる法人・事業者が多くなってきています。

では、一般的に、どのような支出が「福利厚生費」に該当するのでしょうか?

代表的な例としては、慶弔見舞金の支給、歓送迎会等、健康診断、社員旅行などの費用負担などが挙げられますが、福利厚生のためであれば何でも経費として認められるかというと、そうでもないので注意が必要です。

その注意点に関し、よく挙げられるのが「現物給与」という文言です。

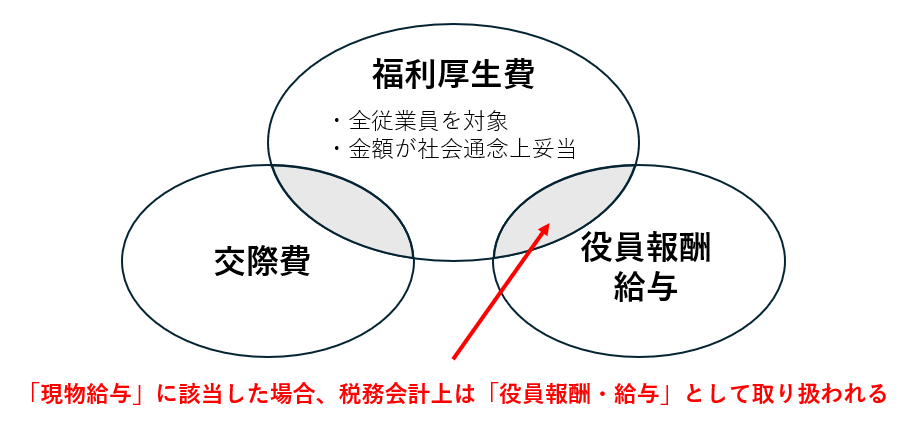

「現物給与」とは、その文言の通り、「現物(=金銭以外)で支給された給与」のことであり、上図に示すとおり、法人・事業者が、その支出の目的を「福利厚生」であったと主張しても、税務当局によって「現物給与」として取り扱われてしまう蓋然性があります!

社員旅行の費用が福利厚生費として認められるためのポイント

法人・事業者側が「福利厚生費」としたものが「現物給与」認定されることのリスクは後述しますが、まずは、前述の「現物給与」問題について、「社員旅行」を例に、気を付けるべきポイントをみていきましょう!

社員旅行の支出が、「現物給与」と認定されないためには、以下の2要件を満たしている必要があります。

- 旅行期間が4泊5日(目的地が海外の場合は、目的地における滞在日数による)以内

- 旅行に参加する従業員等の参加割合が50%以上※

※参加割合が50%未満でも給与課税の対象外とされた判例はあります!

「社員旅行 税務」とネットで検索すると、注意点として、上記の2要件について書かれた記事に目が止まります。そのため「その2要件さえ満たしていれば福利厚生費として処理して問題ない!」と認識してしまうかもしれません。しかし、その認識は危険です!

上記の2要件は、確かに重要なのですが、その2要件以前に、大前提を満たしていなければいけません!

社員旅行の内容を総合勘案※し、社会通念上一般に行われている旅行であること

※旅行の企画立案、主催者、旅行の目的・規模・旅程、従業員等の参加割合・企業及び参加従業員等の負担額及び負担割合

上記の文言は「国税庁タックスアンサーNo.2603 従業員リクリエーション旅行や研修旅行」中の一文ですが、「所得税基本通達36-30(課税しない経済的利益・・・使用者が負担するレクリエーションの費用)の運用について」にも同様の記載がされています。

要は、❶及び❷を形式的に満たしていたとしても、その社員旅行の内容を総合的に勘案して、社会通念上一般的に行われている旅行ではないと判断される可能性がある訳です。

では、「社会通念上一般的とは何?」となるかと思いますが、同タックスアンサーでは、具体的にダメな例としては以下の記載があります。

- 役員だけで行う旅行

- 取引先に対する接待、供応、慰安等のための旅行

- 実質的に私的旅行と認められる旅行

- 金銭との選択が可能な旅行

一方、具体例が列挙されている訳ではないため、線引きが難しいのは会社費用負担です。

この会社費用負担については、具体的に、「いくらを超えたら現物給与となる?」と記載がされている訳ではないので、過去の判例等を参考にするしかないのですが、1人当たりの費用183,771円が認容されたケース(平成3年7月18日公表裁決)もあれば、199,501円や165,066円が否認されたケース(平成14年4月11日岐阜地裁判決)もあります。

そのため、判例等からも具体的な金額を挙げることは難しいのですが、16万円以下については否認された事例がないため、金額的にはその辺りが上限と考えることはできます。

社員旅行の支出が現物給与とみなされることのリスク

では「福利厚生費」として処理をした支出が「現物給与」と認定されることは何が問題なのでしょうか?

「損益を計算する上では、費用は費用で同じだし、税金も変わらないんじゃないの?」という疑問が生じるかもしれません。

しかし、この取扱いが変わることは相当厄介なんです。主なリスクを見ていきましょう!

法人税等の修正申告・追加納税が生じるリスク

現物給与扱いになると、会計上、従業員分については「給与手当」、役員分については「役員賞与」扱いとなります。つまり、費用は費用で損益としては影響はありません(厳密には消費税分の影響はあります)。

しかし、税務上、事前確定届出給与に該当しない役員賞与は損金不算入となるため、その分、所得は増えるため、結果として、法人税等について修正申告、追加納税が必要になります。

消費税の修正申告・追加納税が生じるリスク

一般の消費税の課税事業者の場合、国内の社員旅行を福利厚生費として処理した場合、消費税区分は「課税仕入」ですが、役員賞与・給与手当は「対象外」です。その分、仕入税額控除できる消費税が減るため、結果として、消費税等について修正申告、追加納税が必要になります。

年末調整のやり直し、所得税・住民税の追加納税が生じるリスク

給与課税された場合、役員・従業員について、その年分の給与所得が増えることになります。結果として、法人・事業者側としては、その年分の年末調整のやり直しの手間が生じますし、源泉徴収モレに対する追加納税が必要となる可能性があります。また、役員・従業員にとっても、その年分の所得税・住民税について、追加納税が生じる可能性があります。

修正申告や年末調整のやり直しに係る報酬が発生するリスク

上記の修正申告や年末調整のやり直しをする必要が生じた場合、元々、顧問契約をしている士業(税理士、社会保険労務士)がいれば、その士業に書類の作成・提出代行を依頼することになるでしょう。

修正申告等の原因が士業の方にある場合には、無料で対応してくれるかもしれませんが、通常は有料対応になることがほとんどだと思われますので、別途報酬が発生してしまうのも、リスクと言えるでしょう。